Strafzinsen, Minuszinsen, Negativzinsen – vor kurzem noch tabu, treibt die Weitergabe sowohl an Firmen- als auch Privatkunden die Branche um. Welche Möglichkeiten hat die Branche, Bankeinlagen zu monetarisieren, ohne dabei ihre Kunden vor den Kopf zu stoßen? Wir stellen ausgewählte Ansätze vor.

Ob Regionalbanken, Universalbanken oder Direktbanken – sie alle spüren den Druck durch die anhaltende Negativzinspolitik der Europäischen Zentralbank (EZB). Seit 2014 erhebt die EZB für „geparktes“ Geld ein Verwahrentgelt, seit September 2019 sind es minus 0,50 Prozent Zinsen. Staffelzins und „Tiering“ bei der EZB lindern den Schmerz, sind aber keine Lösung der Misere.

Weitergabe der Negativzinsen an die Kunden – wie gelingt’s?

Bei nüchterner Betrachtung könnte man das Thema an dieser Stelle schnell abschließen: Die Banken müssen die Nulllinie aufgeben und negative Zinsen für Einlagen an die Kunden weitergeben. Doch wenn man Medien, Politiker und die auch für erfahrene Banker kontra-intuitive Natur eines negativen Einlagenzinses mit in die Gleichung aufnimmt, wird es schwieriger. Nach Jahrzehnten schwankender, aber stets positiver Einlagenzinsen ist die Idee für Habensalden etwas zu bezahlen erst einmal verstörend. Entsprechend groß war der Aufruhr, als die ersten Institute im deutschen Markt Negativzinsen einführten. Seither hat sich viel getan und die Berichterstattung beschäftigt sich nun eher mit der steigende Gesamtanzahl der Institute, die diesen Preispunkt eingeführt haben – nach aktuellen Medienberichten zwischen 200 und 300 Instituten.

Wer nicht spielt hat schon verloren

Aus spieltheoretischer Sicht ergibt sich ein Dilemma: Wer die Maßnahme früh ergriffen hat, konnte sich intensiver und vielfach unangemessen kritischer Berichterstattung gewiss sein. Wer auf der anderen Seite als Letzter den Preispunkt einführt, wird bis dahin mit zunehmender Geschwindigkeit Mittelzuflüsse sehen, die sich im Kreditgeschäft trotz Kreditwachstum nicht mehr unterbringen lassen. Hier beißen die Hunde sowohl den Letzten als auch den Ersten.

Erster ist man mit dem Thema heute nicht mehr. Um nicht Letzter zu sein und den erwähnten Zufluss zu verhindern bzw. regulieren zu können, vereinbaren viele Institute bereits mit Neukunden die grundsätzliche Möglichkeit einer Negativzinsberechnung, oft mit einem Zinssatz von 0,00 Prozent, den sie aber ohne weitere Zustimmung auf z. B. -0,50 Prozent absenken können. Das ist absolut unerlässlich und zum Glück vergleichsweise einfach. Die Abwehr von Neukundengeldern löst das Problem aber nur zum Teil – eine nachhaltige Lösung muss auch im Bestand greifen. Das ist die Kür. Wer hier aktiv wird, der sollte die denkbaren Ausgänge des „Negativzins-Spiels“ vorher genau analysieren. Wie kann der Kunde reagieren, wenn die Bank Verwahrentgelte für Einlagen im Bestand einführt? Was bedeutet das für das Institut?

Der Kunde verteilt die Einlagen auf mehrere Banken: eine klare 3:1 Niederlage

Die naheliegende Reaktion des Kunden ist die Verteilung von Einlagen auf zwei oder mehr Institute. Damit ist am Ende weder Kunden noch Bank gedient:

Nachteile:

- Die Verschiebung der Einlagen zu anderen Banken ist für den Kunden ein Ärgernis, da er sich mit der Suche und Eröffnung einer Alternative beschäftigen muss.

- Zudem bekommt dadurch die Konkurrenz bei den eigenen vermögenden Kunden einen Fuß in die Tür.

- Außerdem ist am Ende ein Mittelabfluss in größerem Umfang ebenso ungünstig wie der zuvor diskutierte Zufluss, auch weil die eigenen Möglichkeiten der Einlagenveredelung schwinden.

Vorteile:

- Dass durch den Teilabzug der Einlagen die zu hohen Einlagenbestände in der Bilanz abschmelzen, ist da ein unzureichender Trost.

Der Kunde zahlt knurrend die Negativzinsen: das 1:1 Unentschieden

Natürlich werden viele Kunden den Preispunkt letztlich hinnehmen – optimal ist das Ergebnis auch dann aber nicht:

Nachteile:

- Die Kunden sind mit diesem Ergebnis nicht zufrieden. Sie zahlen für eine Leistung, die bisher kostenlos war ohne die Beweggründe zu überblicken und besonders loyale Kunden hinterfragen, ob die Treue, die sie ihrer Bank auch in anderen ertragsstarken Geschäftsbereichen gehalten haben, sich für sie überhaupt auszahlt.

Vorteile:

- Die Bank erhält einen neuen Ertragsstrom aus dem Verwahrentgelt als eine direkte Form der Monetarisierung der Einlagen.

Der Kunde verlagert Einlagen ins Wertpapiergeschäft: 2:0 Sieg mit Haken

Der optimale Lösungsansatz ist eine Veredelung ins Wertpapiergeschäft. Das ist klar im Interesse des Kunden: eine flüssige Reserve ist zwar sinnvoll, um z.B. eine unerwartete Reparatur am Auto abzudecken - viele Kunden halten aber eher Reserven für den Kauf mehrerer Neuwagen vor, was im Normalfall nicht notwendig und im Kundeninteresse ist. Und auch aus Bankperspektive ist das Ergebnis positiv:

Nachteile:

- keine

Vorteile:

- Zum einen schmelzen die zu hohen Einlagenbestände in der Bilanz ab, ohne die Kundengelder zu verlieren.

- Zum anderen entstehen aus dem Vertrieb und der Verwaltung der Wertpapiere attraktive, wiederkehrende Zusatzerträge.

Die Verlagerung in den Wertpapierbereich kann durch attraktive Gutscheinkonzepte noch befördert werden. Bezahlte Verwahrentgelte werden dann z. B. auf Transaktionskosten beim Wertpapierkauf angerechnet. Der Ball liegt damit beim Kunden und das Gespräch mit den Kunden zu Verwahrentgelten ist deutlich einfacher mit höherer Akzeptanz.

Der Haken am Wertpapiergeschäft als Lösungsansatz ist, dass die Dreifaltigkeit aus DotCom-, Finanz- und Eurokrise die ohnehin geringe Affinität der Sparer zu Wertpapieren so weit geschwächt hat, dass das Thema Wertpapiere für viele Kunden ein kategorisch rotes Tuch ist. Da helfen dann auch Top-Vertriebler mit guten Sachargumenten unserer Erfahrung nach nicht.

Der Kunde weicht dem Preis durch bessere Versorgung aus: 1:0 ist auch gewonnen

Eine attraktive Lösung des Dilemmas entspringt dem zentralen Kritikpunkt vieler Kunden: „Ich bin doch ein guter Kunde – ich mache alles mit euch! Warum bekomme ich keinen höheren Freibetrag?“. Das entspricht oft auch der Einstellung in der eigenen Vertriebsmannschaft. Wer hier zuhört, bekommt das Rezept vom Kunden selbst geliefert: eine Differenzierung zwischen Kunden, mit denen die Bank bereits eine intensive Beziehung pflegt, und solchen, die bisher nur in einzelnen ausgewählten Feldern mit der Bank zusammenarbeiten. Zwei praxiserprobte Ansätze für die Preisdifferenzierung bei Verwahrentgelten werden hier vorgestellt.

Differenzierung der Freibeträge über ein Hausbank-Treueprogramm

Wer die Bank besonders intensiv als Hausbank nutzt, wird erst ab höheren Beträgen mit Negativzinsen belastet. Für Kunden wie auch Vertrieb ist diese Logik nachvollziehbar. Neben der Fairness für besonders gute Hausbankkunden bietet sie zudem auch einen Anreiz für aktuell weniger aktive Kunden sich der Verbesserung der Hausbankbeziehung zu widmen um so einen höheren Freibetrag für Bankeinlagen zu erhalten. Denn dadurch werden nicht nur etwaige Versorgungslücken geschlossen – auch die Belastung mit Negativzinsen kann so vermieden oder verringert werden.

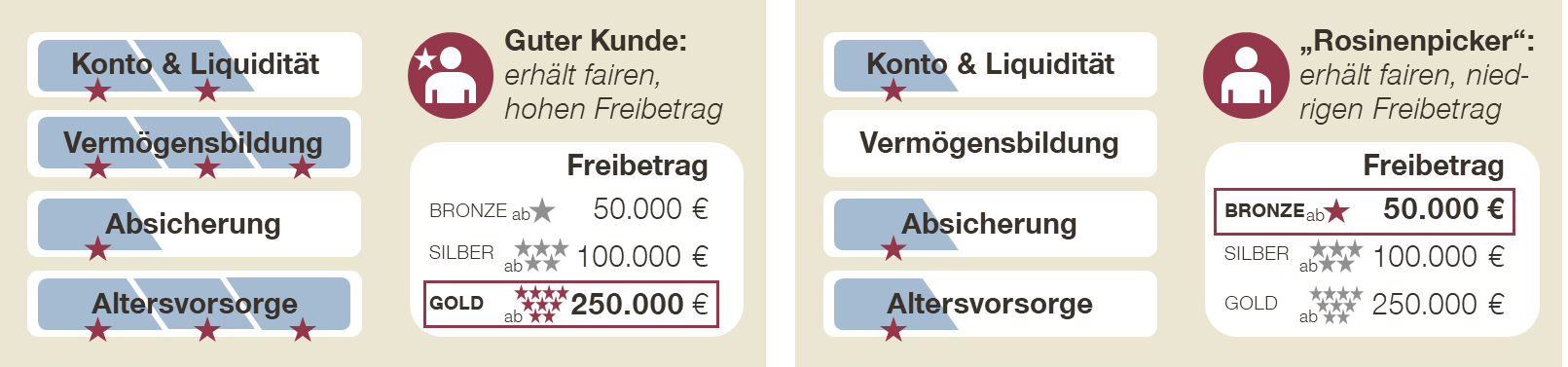

Doch wie wird die Hausbankintensität gemessen? Hierzu wird ein Hausbank-Treueprogramm mit drei bis vier Statuslevels (z. B. Bronze, Silber, Gold) definiert, die die Kunden je nach Nutzung von Produkt- und Volumens-Bausteinen erreichen können. Je höher der Hausbankstatus, desto höher die Freibeträge. Dadurch ergibt sich eine Spanne an Freibeträgen (z. B. von 50.000 bis 250.000 Euro) anstatt eines für alle Kunden einheitlichen Freibetrags. Das ist deutlich fairer und setzt die richtigen Anreize. Außerdem ist so die Akzeptanz bei Kunden, eigenem Vertrieb und der Öffentlichkeit viel höher. Dies ist eine wichtige Erklärung für den Umsetzungserfolg dieses Ansatzes.

Differenzierung des Negativzinssatzes

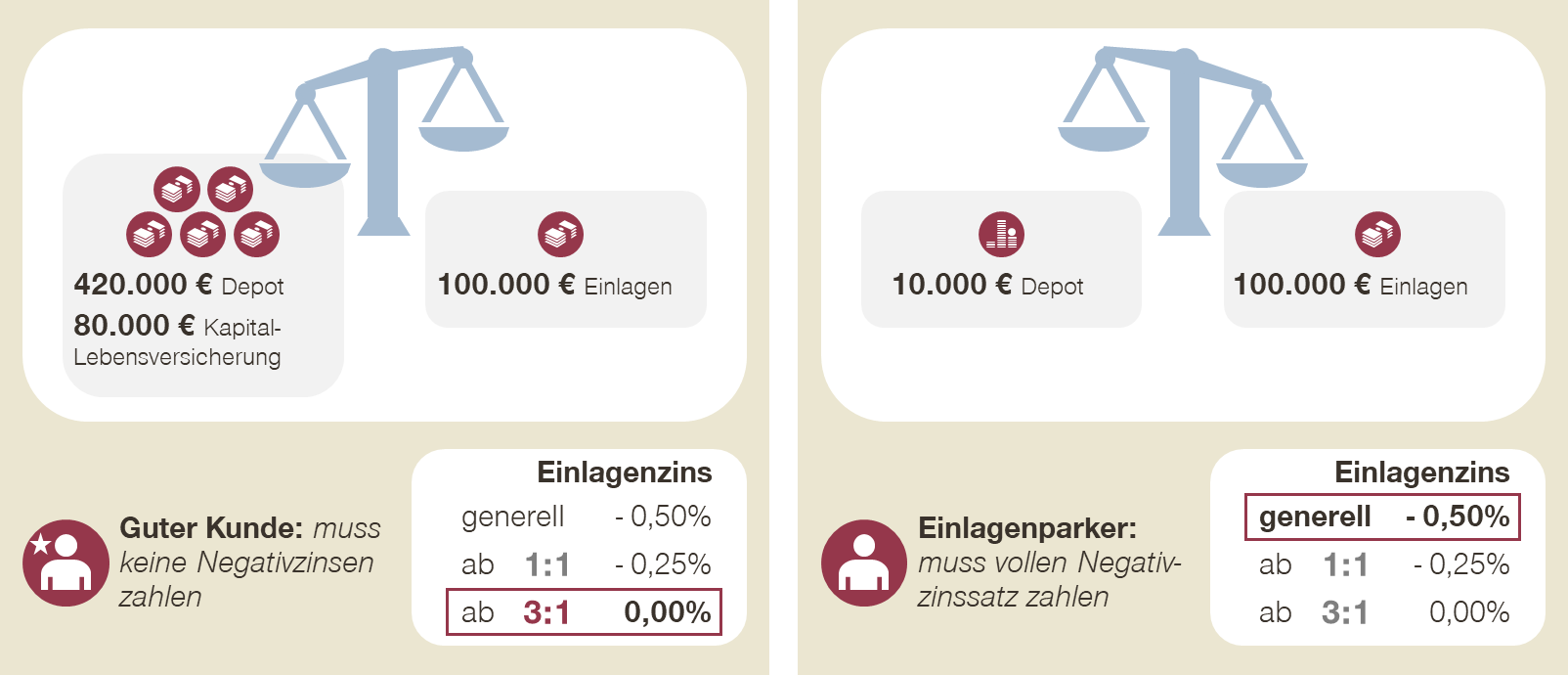

Wollen Banken den Zinssatz für Einlagen differenzieren (z.B. +0,10 bis -0,50 Prozent), müssen sie die Höhe der vom Kunden verwahrten Einlagen ins Verhältnis zum sonstigen Geschäftsvolumen setzen. Bezugsgröße ist damit das verbleibende „gute“ Geschäftsvolumen, d. h. die Summe aus Darlehen, Depotbeständen, Rückkaufwerten von Versicherungen und weiteren attraktiven Bestandteilen der Geschäftsbeziehung. Wer nur Einlagen bei der Bank hält, dem sollten die dadurch entstehenden Kosten in vollem Umfang weiterbelastet werden. Hat ein Kunde hingegen noch weiteres umfangreiches Geschäftsvolumen, so sind niedrigere Zinssätze im Verwahrentgelt denkbar, weil die Kundebeziehung insgesamt stark positiv ist.

Ebenso ist auch ein Bezug zum Gesamtvermögen möglich. Wer ein Depot von 2 Millionen Euro hat, für den ist ein flüssiger Finanzpuffer von 150.000 Euro nachvollziehbar und vor dem Hintergrund der Erträge im Wertpapiergeschäft aus Bankperspektive auch verkraftbar. Wer nur ein Tagesgeldkonto mit 150.000 Euro hat, der kann guten Gewissens voll belastet werden.

Der von vielen Banken jedoch verfolgte undifferenzierte Ansatz ist nicht zu Ende gedacht und wird zu großen Problemen bei der Kundenzufriedenheit und Akzeptanz führen. Auf der anderen Seite sind die dargestellten differenzierten Ansätze ein Gewinn für Kunde und Bank – denn für den Kunden zahlen sich Treue und eine gute Versorgung mit der Hausbank aus. Für die Bank ergeben sich entweder die Erträge aus dem Verwahrentgelt oder die Erträge aus dem Cross-Selling und dem Wertpapiergeschäft. Wichtig ist hier ein gut ausgearbeitetes Konzept statt einer Abbildung über Sonderkonditionen im Ermessen der Berater, insbesondere vor dem Hintergrund der mehr und mehr sinkenden Freibetragsgrenzen und damit der steigenden Anzahl von betroffenen Kunden.

Fazit: Um beim Thema Negativzinsen zum Gewinner zu werden, bedarf es eines ausgeklügelten Spielplans. Wer hier eine gute Strategie entwickelt, kann als Gewinner aus der Negativzinskrise hervorgehen – muss dafür aber jetzt aktiv werden.