Für Banken sind Preisanpassungen bei Girokonten einer der wichtigsten Stellhebel für Mehrerträge. Viele deutsche Banken denken aufgrund neuer Rechtssprechung aktuell darüber nach, dies zukünftig nur noch mit aktiver Zustimmung der Kunden zu machen. Dabei gibt es eine Reihe von Erfolgsfaktoren zu beachten.

Österreich ist eines der Länder, in denen Banken nach einem Gerichtsentscheid schon seit einigen Jahren die Zustimmung von Verbrauchern zu neuen Preisen aktiv einholen. Ob das in Deutschland nach dem jüngsten BGH-Urteil auch so kommen wird, prüfen aktuell nahezu alle Banken sowie ihre Juristen und Verbände. Die gute Nachricht vorweg auf Basis unserer Projekterfahrung in Österreich: Preisanpassungen funktionieren auch dann noch sehr gut. Allerdings gilt es bestimmte Regeln zu beachten. Im Folgenden erläutern wir sieben Erfolgsfaktoren für eine sogenannte „weiche Kundenmigration“, d. h. die Umstellung in ein neues Preismodell mit aktiver Zustimmung der Kunden.

Erfolgsfaktor 1: attraktive Zielmodelle mit Mehrwert

Mehr denn je muss das neue Angebot einen „Wow“-Effekt bei Kunden und Vertrieb auslösen. Platte Preisanhebungen ohne Rücksicht auf die Kundenwahrnehmung und ohne gute Story sind nicht möglich. Denn Kunden müssen dem neuen Preismodell aktiv zustimmen. Sie müssen also von der Veränderung überzeugt werden und davor der eigene Vertrieb. Banken brauchen ein Preismodell, bei dem Vorstände und Führungskräfte den aktiven Austausch mit Kunden regelrecht einfordern, weil sie von ihrem Angebot und ihren Preisen voll und ganz überzeugt sind. Die Berater dürfen keine Bauchschmerzen dabei haben, die Kunden anzusprechen. Für Banken heißt das, dass sie genau verstehen müssen, zu welchen neuen Leistungselementen die Kunden nicht „Nein“ sagen werden.

Die Mehrwerte sollten zu einfachen und attraktiven Mehrwertpaketen gebündelt werden. So können zum Beispiel Leistungen wie die Banking-App, die digitale Bankkarte, Echtzeitüberweisungen am Point-of-Sale, WhatsApp-Service, Kontowecker oder KWITT zu einem griffigen „Smart Mobil Banking“-Paket zusammengefasst werden. Weitere Pakete im Bereich Multi-Banking, Sicherheit und Regionalität sind denkbar, sodass ein Set von vier bis fünf Mehrwertpaketen präsentiert werden kann, das in den neuen Kontomodellen inkludiert ist. Dadurch können die Banken die durchaus kostspieligen Innovationen der letzten Zeit anschaulich bündeln und zeigen, dass die Bank seit der letzten Preisanpassung in viele neue und attraktive Services investiert hat, also das Äquivalenzverhältnis von Wert und Preis weiterhin gewahrt ist.

Erfolgsfaktor 2: einfache, segmentspezifische Kommunikation und Umstellung

Die Kommunikation der Mehrwerte ist von besonderer Bedeutung für die Erläuterung der neuen Preislevels. Unsere Erfahrung zeigt aber auch, dass die Preisakzeptanz durch eine Kostenargumentation und einen Verweis auf Veränderungen des Makro-Umfelds weiter gesteigert werden kann. Das gilt insbesondere für Faktoren, die die Bank selber nicht beeinflussen kann (Stichwort: EZB-Politik). Insofern sollte auch die Kostenargumentation Teil des Kundenansprachekonzepts sein.

In der Kommunikation ist Klarheit und Einfachheit entscheidend. Es geht darum, zwei bis drei Kern-Botschaften über die geplanten Änderungen zu vermitteln und den Zustimmungsprozess so einfach wie möglich zu gestalten. Die Möglichkeit, digital der Anpassung zuzustimmen, erleichtert den Prozess erheblich. Während in potenzialstarken Segmenten mit guten Cross-Selling-Chancen oft das persönliche Gespräch gesucht wird, stellt ein digitales oder telefonisches Einverständnis eine effiziente Lösung für potenzialschwächere Segmente dar. Eine weitere Dimension ist die Höhe der Mehrbelastung durch das neue Preismodell bei den jeweiligen Kunden. Beides zusammengenommen gilt grundsätzlich: Je niedriger das Deckungsbeitragspotenzial und je niedriger die Mehrbelastung, desto unpersönlicher kann der Zustimmungsprozess sein (Call-Center oder Schalter statt Berater bis hin zu rein digitalen Prozessen) und vice versa.

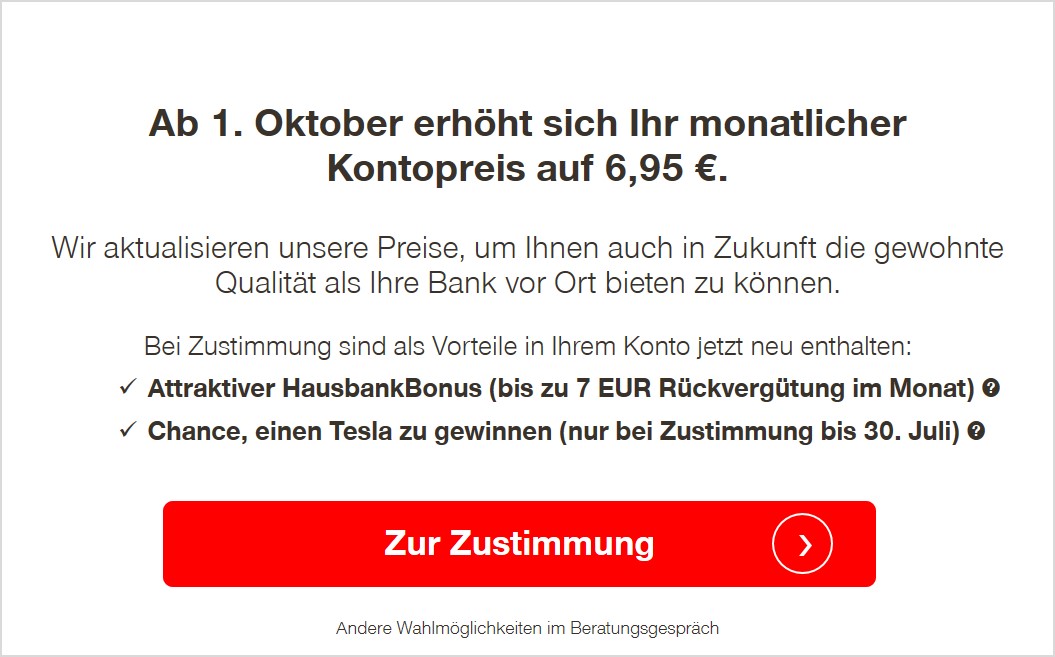

Bei Pop-ups im Online-Banking sollte darauf geachtet werden, die zwei bis drei Kern-Vorteile des neuen Preismodells prägnant zu nennen, um idealerweise bei Kunden sofort das notwendige Akzeptanzlevel zu erreichen und die digitale Zustimmung direkt zu erhalten (Beispiel in Abbildung 1). Wichtig ist, das neue Preismodell als fair und zustimmenswert darzustellen.

Außerdem gibt es eine Vielzahl von verhaltenswissenschaftlichen Aspekten, die es zu berücksichtigen gilt. Zusätzliche Anreize wie z. B. Verlosungen bei Umstellung direkt in den ersten acht Wochen können die Zustimmung beschleunigen. Die Erste Bank Österreich hat etwa die Umstellung auf ihr Online-Banking-Modell „George“ mit der Verlosung einer Reise nach New York befeuert. Dazu müssen Banken verstehen, welche Anreize am besten wirken. Nur weil etwas die Bank mehr kostet, wird es von Kunden nicht automatisch besser aufgenommen. So hat ein Experiment gezeigt, dass die Verlosung eines einzigen Tesla unter allen Kunden ähnlich stark wirkte wie eine teure Wechsel- bzw. Übergangsprämie pro Kunde, obwohl ersteres unterm Strich aus Bankensicht wesentlich günstiger ist.

Erfolgsfaktor 3: sogenannte „interne Notausgänge“ einbauen

Für preissensible Kunden, die erwägen, der Bank die Zustimmung zu verweigern, sollte die Bank Möglichkeiten schaffen, einer Preiserhöhung zu entgehen, ohne gleich die Bank wechseln zu müssen. So etwas nennen wir „interne Notausgänge“, die wir direkt in die neue Preislandschaft integrieren. Dazu zählt zum Beispiel der Wechsel in einen neuen Preistarif mit einem günstigen Grundpreis, wenn die Kunden bereit sind, auf bestimmte, für die Bank aufwendige, Leistungen zu verzichten oder diese im Zweifel separat zu zahlen. Aber auch auf der anderen Seite des Leistungsspektrums besteht die Möglichkeit, durch ein besonders attraktiv ausgestaltetes Premium-Kontopaket einen attraktiven Notausgang für preissensible Kunden zu schaffen. Die preissensiblen Kunden wechseln in die neuen Tarife und können so bei der Bank gehalten werden. Die weniger preissensiblen Kunden machen es sich einfacher und verbleiben durch einfache Zustimmung in ihren bisherigen preislich angepassten Modellen. Beides ist gut.

Auch innerhalb des bestehenden Kontomodells (also ohne Wechsel in ein Direkt- oder Premium-Konto) können „interne Notausgänge“ konzeptionell eingebaut werden. Besonders gut funktionieren hier sogenannte „Hausbank-Grundpreisspannen“: Je nach Produktnutzung bei der Hausbank erhalten die Kunden eine Rückvergütung auf den Konto-Grundpreis, den sogenannten Hausbankbonus (siehe auch Abb. 1). Diese Rückvergütungen stehen den höheren Grundpreisen entgegen, sodass den Kunden neben dem höheren Preis die Möglichkeit präsentiert werden kann, der Preiserhöhung zu entgehen und sogar einen niedrigeren Preis zu zahlen. Mit diesen Preismodellen erreichen wir in Ländern mit Zustimmungspflicht eine Zustimmungsquote nahe 100 Prozent.

Warum ist das so? Statt den Kunden zu sagen „Ihr Konto ist 3 Euro teurer, es kostet 7 Euro statt bisher 4“ lautet die Kommunikation „Ihr Konto kostet jetzt 0 bis 7 Euro. Sie müssten nach aktuellen Stand 3 Euro mehr zahlen. Es ist aber kinderleicht, weniger als bisher zu zahlen. Dazu brauchen Sie zum Beispiel nur XYZ.“ Die Empfehlung betrifft eine Versorgungslücke der Kunden, die diese ohnehin schließen sollten, um finanziell besser versorgt zu sein. Der Ball liegt dann wieder bei den Kunden und sie können den Preis ihres Kontos durch ihr Verhalten und ihre Loyalität zur Hausbank selber bestimmen, ohne das Kontomodell zu wechseln. Das führt dann zur direkten Zustimmung, selbst wenn die Zusatzgeschäfte erst später getätigt werden.

In der Abbildung 2 finden sich zwei Beispiele aus Deutschland für die zu einem Hausbank-Preismodell gehörenden digitalen Applikationen. Sie erlauben es Kunden und Beratern intuitiv zu sehen, welchen Hausbankstatus die Kunden haben, welcher Kontorabatt bzw. Grundpreis sich daraus ergibt und wie die Kunden am einfachsten das nächste Level erreichen können. Das ganzheitliche Finanzhaus der VR Banken bzw. die Finanz-Pyramide der Sparkassen ist in zehn bis zwölf Module verpuzzelt. Hinter jedem Modul stehen ein Thema und die zugehörigen Produktlösungen. Die Kunden kommen über die Banking-App, den Login-Bereich im Online-Banking, am Berater-Arbeitsplatz zusammen mit ihrem Berater oder über QR-Codes in den Kundenanschreiben zu ihrem individuell und automatisch vorbefüllten Hausbankstatus. Sie sehen intuitiv, welche Module sie bereits nutzen und welche noch fehlen. Bei einer bestimmten Anzahl an Modulen erreichen sie den Bronze-, Silber- oder Gold-Status. Das nächste Statuslevel steht meist kurz bevor. Die Kunden haben den Ehrgeiz, das nächste Level unbedingt zu erreichen, wie in einer Fitness-App oder einem Online-Spiel. Dadurch erhalten sie in einem Preismodell mit Hausbankprogramm dann auch zusätzliche Kontopreisvorteile.

Auch Bankberater haben die Möglichkeit, mit einem Klick über die Kunden-Stammdaten die vorbefüllte Applikation für jeden Kunden zu öffnen und über Smart Data-Algorithmen auch individuelle „next best product“-Empfehlungen einzusehen, mit denen die Kunden einfach das nächste Statuslevel erreichen können. Das ist die perfekte Vorbereitung auf ein erfolgreiches Kundengespräch zum neuen Preismodell.

Wenn Beratergespräche geführt werden, um die Zustimmung für ein neues Preismodell einzuholen, wird bei Kopplung mit dem Hausbankprogramm der Fokus schnell vom Preis weg und auf andere Themen der besseren Versorgung gelenkt. Das macht es den Beratern viel einfacher, da sie dadurch der puren Preisdiskussion in diesen Gesprächen entgehen können. Die Gespräche sind viel angenehmer und die Zustimmungsquote ist – wie bereits erwähnt – signifikant höher.

Wenn teure Vertriebszeit investiert werden muss für die Einholung von Zustimmungen zu neuen Preismodellen, ist durch das Hausbankprogramm außerdem sichergestellt, dass neben der reinen Besprechung des Preismodells automatisch immer auch „Vertrieb gemacht wird“. In dem Preismodell ist quasi ein ganzheitliches Beratungsgespräch „light“ explizit angelegt. Banken wollen ja ohnehin mit potenzialstarken Kunden mehr ganzheitliche Beratungsgespräche führen. Die Vertriebszeit ist insofern gut investiert und die Berater werden nicht aufgehalten mit Gesprächen, die einzig und alleine der Zustimmung zu neuen Preisen dienen und zu keinen Vertriebserfolgen führen.

Wenn Banken die Zustimmung zu neuen Preismodellen einholen müssen, fallen die Mehrerträge im ersten Jahr geringer aus, weil die Bestätigungen nur sukzessive eingehen. Bei Einsatz eines Hausbankprogramms werden diese niedrigeren Mehrerträge aus der Preisanpassung durch deutlich höhere Cross-Selling-Erträge kompensiert. Diese sind bei einer „weichen Migration“ (mit Zustimmung) deutlich höher sind als bei „harter Migration“ (ohne Zustimmung), weil dem Preismodell deutlich mehr Aufmerksamkeit entgegen gebracht wird.

Immer mehr Institute denken diese Bonusprogramme zunehmend auch über die eigenen Bankprodukte hinaus. Gerade für Regionalbanken bietet der aktuelle Trend zu Regionalität und Nachhaltigkeit eine Chance, sich zu positionieren. Das „Hausbankprogramm“ wird dann zum „Zukunftsprogramm“, wo es neben der eigenen finanziellen Zukunft des Kunden auch um die Zukunft der Region und des Planeten geht. Letzteres erfolgt durch die Belohnung nachhaltiger Bankthemen (elektronischer Postkorb, nachhaltige Investments, etc.) oder das Pflanzen von Bäumen für jeden neuen Kunden auf höheren Statuslevels. Dies sind alles Elemente eines modernen Preismodells der 20er Jahre des 21. Jahrhunderts, denen nahezu kein Kunde die Zustimmung verweigert.

Erfolgsfaktor 4: ein größeres Paket schnüren

Wenn Banken sich schon bemühen müssen, das Einverständnis ihrer Kunden einzuholen, dann sollten sie direkt ein größeres Paket schnüren und zur Zustimmung vorlegen. Das gilt zumindest in Kundensegmenten, in denen Beratungsgespräche geführt werden und nicht auf eine einfache digitale Zustimmung oder eine einfache Zustimmung über Outbound-Telefonie gesetzt wird.

Ein Beispiel dafür ist die zusätzliche Zustimmung dazu, zukünftig Verwahrentgelte berechnen zu können. Während eine solche Zustimmung ansonsten nur bei Kunden mit sehr hohen Einlagenbeständen eingeholt wird (z. B. ab 100.000 Euro), würde man das Thema bei einer „Zustimmungsrunde“ zu einem neuen Preismodell auch schon bei Kunden unterhalb dieser Grenzen mit abarbeiten und sich gegenzeichnen lassen. Selbst wenn die Scharfschaltung des Negativzinses im Breitengeschäft kurzfristig nicht geplant ist, erhält die Bank dadurch die Option, je nach Ertragslage in Zukunft die Freibeträge zu senken und dann mit direkter Wirkung beim überwiegenden Teil der Einlagen ins Geldverdienen zu kommen. Diese Möglichkeit ist sehr wertvoll, da die Bank dadurch ertragsmäßig auf stabileren Füßen steht. Den Beratungsgesprächen steht damit ein noch höherer Gegenwert entgegen.

Ein weiteres Thema ist die umfassende Nutzung von Daten (inklusive Zahlungsverkehrsdaten) für Zwecke der besseren Beratung und Identifikation von relevanten Produktvorschlägen. Das Zeitalter von Open-Banking-Plattformen steht kurz bevor und dabei wird eine solche Einwilligung von neuen digitalen Anbietern standardmäßig eingeholt, um auf Basis von Algorithmen der künstlichen Intelligenz automatisierte Vertriebsimpulse zu generieren.

Dass Kunden ein elektronisches Postfach nutzen, wird für die Bank auch immer wichtiger, da Portokosten stetig ansteigen. Analoges gilt für Online- und App-Freischaltungen und die Generierung von wichtigen Kundendaten wie E-Mail-Adressen, Telefonnummern oder eine rechtlich sichere Regelung für zukünftige Preisänderungen, sodass nicht jedes Mal die Zustimmung aller Kunden eingeholt werden muss.

Insofern sollten Banken eine bevorstehende „Zustimmungsrunde“ mit Blick auf ein neues Preismodell nutzen, um auch bei strategischen Themen und den Digitalisierungsthemen deutlich voranzukommen. Daher sollten Banken der „weichen Migration“ von Kunden in ein neues Preismodell auch positiv gegenüberstehen und das Risiko der aktiven Kundenansprache in eine Chance verwandeln. Allerdings müssen sie dafür das für die Kunden geschnürte Paket sowie die dahinterliegenden Abschlussprozesse sehr gut ausarbeiten und einfach kommunizieren.

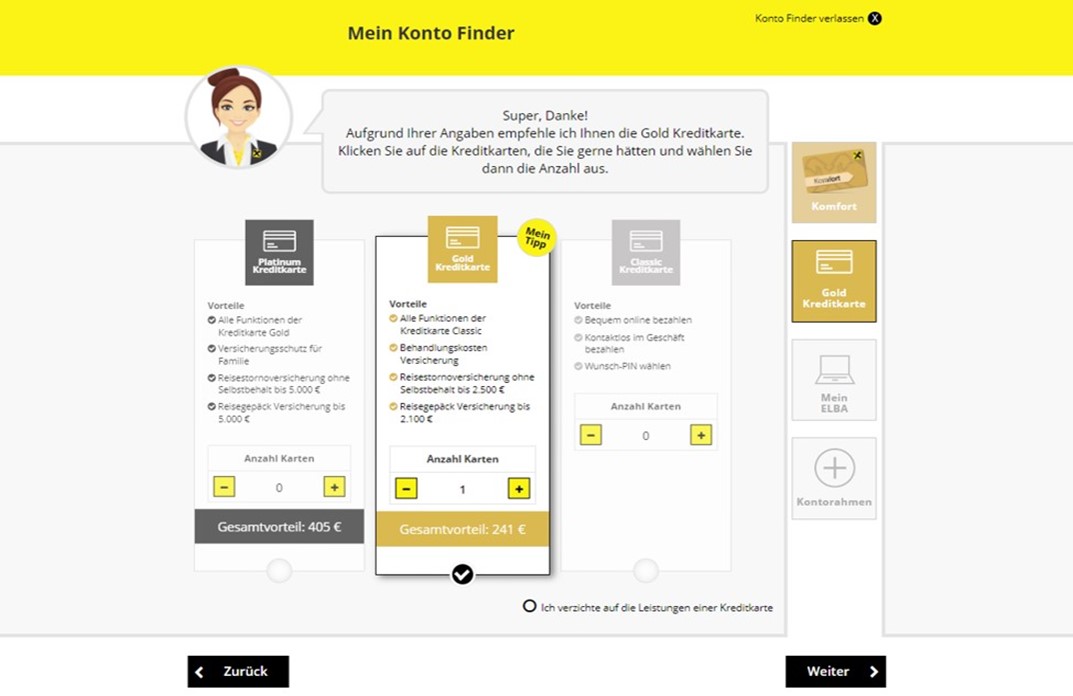

Erfolgsfaktor 5: digitale Modellfinder einsetzen

In Umstellungsgesprächen sind digitale Modellfinder (z. B. Kontofinder) ein erprobtes Erfolgsrezept in Österreich. Sie unterstützen nicht nur dabei, den Mehrwert der neuen Produkte herauszustreichen, sondern steigern auch das Up-Selling in höherwertige Produkte sowie die Zahlungsbereitschaft der Kunden. Das Up-Selling in Premium-Konten wird zu einem bedeutenden Mehrertragstreiber, wenn Banken aktiv Zustimmung einholen müssen, während in einer Welt mit Zustimmungsfiktion die Kunden meist in ihren Kontomodellen verbleiben und das Up-Selling in die Premium-Welt meist nicht so erfolgreich war.

Modellfinder können entweder vom Vertrieb gemeinsam mit Kunden oder auch von Kunden selbständig verwendet werden und ermöglichen es, in wenigen Schritten das passende Produkt zu finden. Der Nutzen eines solchen Modellfinders steigt massiv, wenn die Berater die Zustimmung der Kunden aktiv einholen müssen. Während sie in einer Welt mit Zustimmungsfiktion nur bei Neukundengesprächen eingesetzt wurden und für die Umstellung des Bestands nicht relevant waren, werden sie bei einer „weichen“ Kundenmigration zu einem zentralen Erfolgsfaktor. Denn die Applikationen sind so gestaltet, dass die Zustimmungsquoten hoch sind und das Up- sowie Cross-Selling maximal ausgereizt werden. Zahlreiche Studien belegen, dass Kunden für selbst konfigurierte Produkte eine höhere Zahlungsbereitschaft haben als für vorgefertigte. Genau das machen sich Modellfinder und Konfiguratoren etwa in der Automobilindustrie zunutze – davon können Banken lernen.

Erfolgsfaktor 6: umfassende Vertriebsvorbereitung und Schulung

„Wie bitte? Wir müssen mit jedem Kunden sprechen“? Nein, viel besser: „Wir wollen mit jedem Kunden sprechen!“ Die richtige Einstellung des Vertriebs ist erfolgsentscheidend. Zentral dafür sind neben dem richtigen neuen Preismodell Vorbereitung und Schulungen. Ein gut geschulter Vertrieb ist maßgeblich dafür, wie schnell und erfolgreich eine Produktumstellung abläuft, d. h. wie hoch der Mehrertrag aus der Preiserhöhung ausfällt und wie schnell dieser realisiert wird. Ein perfekt vorbereitetes Vertriebsteam schafft es, nicht nur die Preisanpassung positiv darzulegen, sondern nutzt das Gespräch auch, um über weitere Produkte und Versorgungslücken des Kunden zu sprechen und damit das Cross-Selling zu steigern. Im Vertriebstraining haben sich verschiedene Methoden bewährt: Intensiv-Coachings, Übungen zu Einwandbehandlung und Vorteilskommunikation in Kleingruppen und Trainingseinheiten zur Verwendung der Modellfinder. Außerdem eignen sich Führungskräfte-Coachings dazu, Meinungsbildner voll ins Boot zu holen.

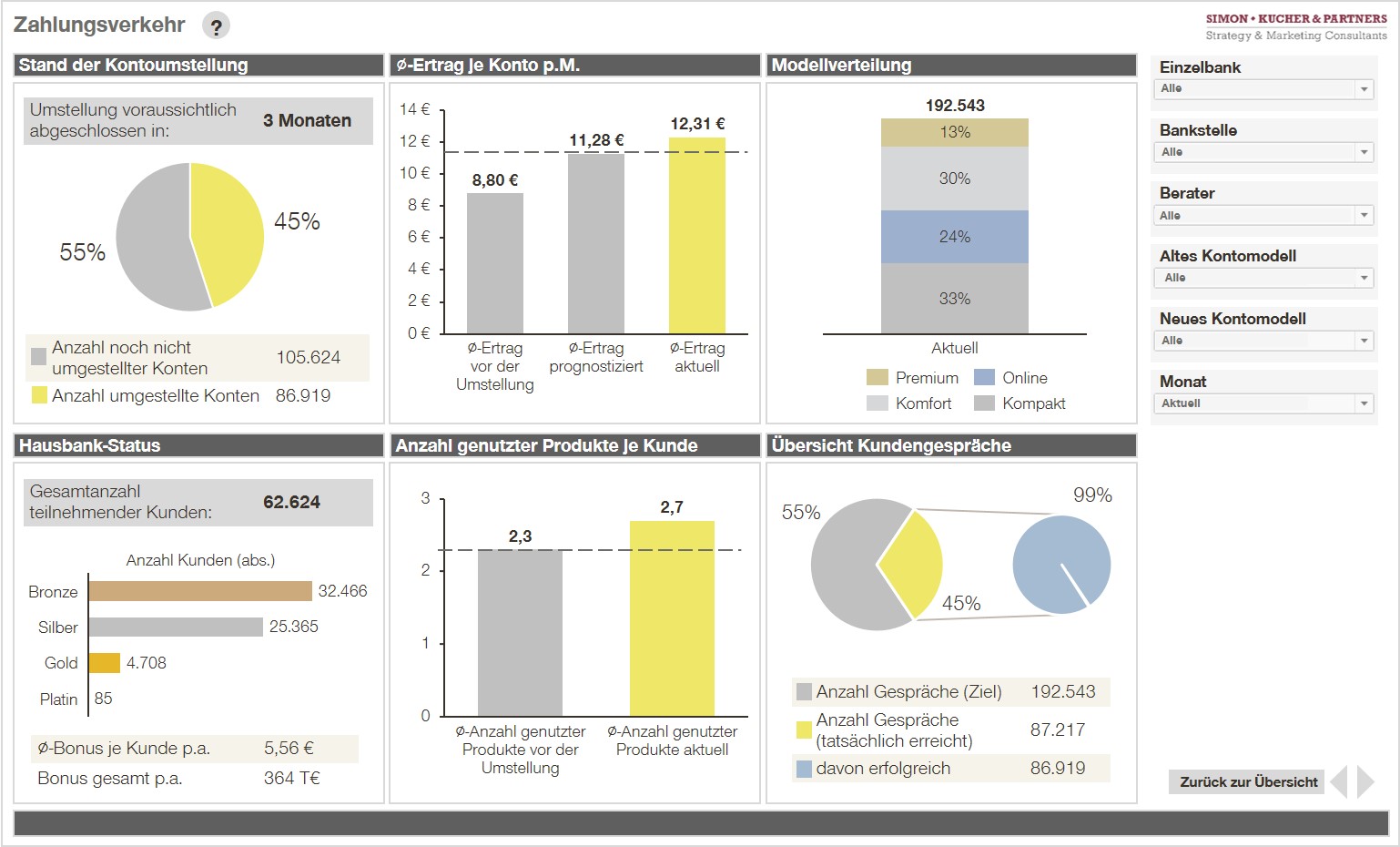

Erfolgsfaktor 7: klare Priorisierung und Ziele für den Vertrieb sowie Monitoring

Der Vertrieb ist entscheidend für eine erfolgreiche und schnelle Umstellung der Kunden auf die neuen Produkte/Preismodelle. Entsprechend wichtig ist es, die Umstellung beim Vertrieb als Priorität zu positionieren und entsprechend mit Zielvorgaben zu versehen. Eine klare Umstellungsstrategie und Planung (z. B. mit welchen Kunden wird das Gespräch zuerst gesucht, welche Segmente werden primär persönlich bzw. digital umgestellt) sind genauso wichtig wie ein striktes Monitoring des Umstellungsfortschritts. In Abbildung 4 findet sich die Oberfläche eines entsprechenden Umstellungs-Cockpits für Vorstand und Führungskräfte.

Spielerische Anreize können eingesetzt werden, um den Vertrieb in der Umstellungsphase zusätzlich zu motivieren: Von Filial-Rankings und spielerischen „Wettläufen“ zur reinen Transparenz ohne monetäre Motivation bis hin zu monetären Vertriebsanreizen werden verschiedenste Anreiz-Modelle von den Banken erfolgreich im Markt eingesetzt.

Fazit: Kundenzustimmungen können zu mehr führen als Preiserhöhungen

Wenn Banken sich an den in diesem Artikel beschriebenen Erfolgsfaktoren orientieren, steht erfolgreichen Preiserhöhungen auch bei Einholung der aktiven Kundenzustimmung nichts im Weg. Preiserhöhungen und Produktanpassungen müssen noch mehr auf den Kundennutzen ausgerichtet werden und Kundenumstellungen noch besser als bisher vorbereitet und mit digitalen Tools unterstützt werden. Wenn das der Fall ist, dann bieten sich großartige Chancen, nicht nur eine Preiserhöhung erfolgreich und nachhaltig durchzusetzen, sondern gleichzeitig das Cross-Selling in weitere Produkte signifikant zu erhöhen und die Kunden dadurch enger an die Bank zu binden. Die Kundenbindung wird das große Thema der nächsten fünf bis zehn Jahre werden im aufkommenden Wettbewerb mit Fintechs, Neobanken und den amerikanischen Tech-Giganten, die ins Bankgeschäft einsteigen. Je höher die Anzahl der durchschnittlich genutzten Produkte je Kunde bei einer Bank, desto weniger Kunden und Marktanteile wird die Bank dadurch verlieren. Vielleicht wird die „weiche Kundenmigration“ in ein neues Preismodell mit starkem Cross-Selling-Bezug und -Erfolg in einigen Jahren ja im Nachhinein als Rettung in letzter Sekunde wahrgenommen werden.