Um Kundenbeziehungen profitabel zu gestalten ist ein professionelles Discount-Management für Privatbanken essenziell. Doch wie funktioniert das effektiv? Die Branchenexperten Petra Knuesel und Enrico Costenaro verraten, wie Banken die drei grössten Herausforderungen im Sonderkonditionsmanagement erfolgreich meistern.

Die Bedeutung von „Listenpreisen“ für Privatbanken und Vermögensverwalter hat in den vergangenen Jahren immer stärker nachgelassen. Banken sind insbesondere auf das Verhandlungsgeschick ihrer Kundenberater angewiesen. Diverse und immer anspruchsvollere Kundengruppen aber auch eine immer ausgeprägtere Individualisierung der Beratung führen dazu, dass es den Banken immer schwerer fällt, eine klare und geradlinige Pricing-Politik durchzusetzen. Dazu kommt, dass die Preisstrukturen meist so komplex und die IT-Systeme so unflexibel sind, dass ein strategisches und effizientes Preis- und Sonderkonditionsmanagement schlicht unmöglich ist. Welcher Preis ist für welchen Kunden mit welchem Service tatsächlich gerechtfertigt? Selbst wenn diese Frage einmal beantwortet ist, ist es oft eine echte Herausforderung, den nachgelagerten Rabattmanagementprozess effizient zu gestalten.

Eine klare Pricing-Strategie ist die Basis für ein effektives Preismanagement und stellt sicher, dass verhandelte Gebühren mit der Gesamtbankstrategie übereinstimmen. Im Folgenden stellen wir die drei grössten Herausforderungen im Zusammenhang mit Rabattmanagement vor und zeigen, wie Privatbanken diesen effektiv begegnen können.

Die 3 grössten Herausforderungen beim Rabattmanagement

1. Fehlende Transparenz

Sowohl Kundenberatern als auch dem Management fehlen oftmals Transparenz in Bezug auf die Ertrags- und Pricing-Situation des Kunden auf Portfolio- und Gesamtkundenebene. Die wenigsten Banken erheben regelmässig entsprechende Finanzdaten. Noch seltener werden die daraus resultierenden Erkenntnisse für die Effizienzsteigerung der Preisgestaltung und der Preisdurchsetzung genutzt. |

Auch das Preismonitoring, also die andauernde Überwachung der Preissetzung, wird häufig nur punktuell oder oberflächig durchgeführt, anstatt in etablierten Routinen und Monitoring-Prozessen verankert zu sein oder Zielvorgaben der Geschäftsleitung systematisch zu berücksichtigen.

2. Fehlende Tools

Softwaretools, welche die Analyse von Kundenprofitabilität und Preisdurchsetzung für bestehende und potenzielle Kunden ermöglichen, sind in vielen Branchen üblich. Im Private Banking ist man jedoch noch weit davon entfernt. Das Gleiche gilt für Methoden wie „Peer Pricing“ oder analytische Kundensegmentierung. Der Grund? Die Implementierung solcher Lösungen erfordert Eingriffe in die existierende Pricing- und IT-Struktur der Banken und stellt diese damit vor grosse Herausforderungen.

Trotz der Komplexität der Preisgestaltung statten nur sehr wenige Banken ihre Kundenberater mit den nötigen Hilfsmitteln aus, die eine Simulation der Sonderkonditionen ermöglichen und deren Auswirkung auf die Kundenprofitabilität visualisieren können. Noch seltener anzutreffen sind wichtige Stellhebel wie die Erreichung eines vorgegebenen Ziel-RoAs oder die Durchsetzung von Mindestpreisen.

Daher werden während des gesamten Rabatt-Prozesses – also Vorbereitung, Verhandlung und Entscheidung – in den meisten Fällen neue Sonderkonditionen gewährt, ohne dass die daraus resultierenden Ertragsverluste bekannt wären. Aufgrund dieser mangelnden Transparenz sowie der fehlenden Steuerung werden im Branchendurchschnitt 97 Prozent (!) aller Sonderkonditionsanträge – sozusagen im Blindflug – genehmigt. Die Folge sind unstrukturierte und zum Teil unfaire Preisfindungen, die zu signifikanten Ertragsverlusten führen und meist über viele Jahre in den Systemen verbleiben.

3. Fehlende Automatisierung

Workflow-Management-Systeme sind eine weit verbreitete Lösung – auch bei Privatbanken und Vermögensverwaltern – zur Steuerung von Geschäftsprozessen, z. B. beim Onboarding neuer Kunden und Kontoeröffnungen.

Die Genehmigungsprozesse für Sonderkonditionen sind jedoch in der Regel nicht mit einem ähnlichen Tool formalisiert und beruhen häufig immer noch auf dem Austausch von E-Mails und/oder schriftlicher Anträge. Selbst in Banken, in denen diese Schritte digital mit einer geeigneten Software abgewickelt werden, erfolgt die Implementierung der genehmigten Preiskonditionen in das Kernbankensystem noch manuell.

Beide Fälle sind nicht optimal, denn:

- Die fehlende Struktur ist ineffizient, da die genaue Abfolge einzelner Schritte möglicherweise nicht klar ist (was auch zu Compliance-Problemen führen kann).

- Die manuelle Umsetzung ist komplex und dadurch fehleranfällig, was zu falschen Konditionen führen kann.

- Eine fehlende Dokumentation erschwert zudem die Überprüfung und Nachvollziehbarkeit, was wiederum dazu führt, dass eine solche nicht stattfindet und Rabatte, die an klare Bedingungen geknüpft wurden (z. B. zum Portfolio-Re-Balancing), dauerhaft bestehen bleiben.

Die Lösung: End-to-End-Rabatt-Management

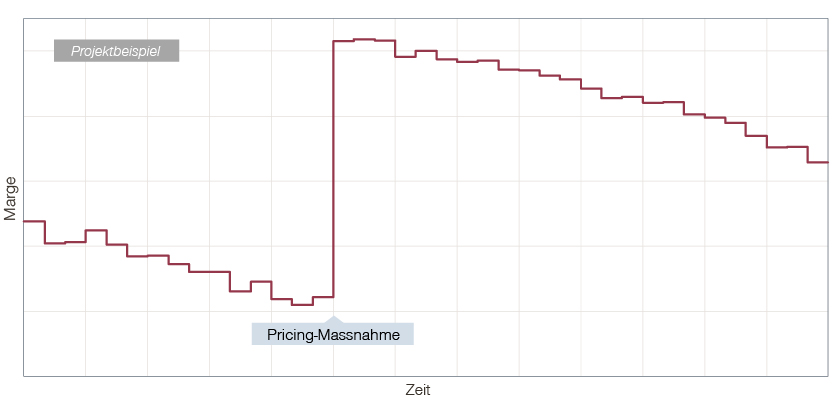

Die in den vorangegangenen Abschnitten erörterten Herausforderungen werden von Banken leider oft so lange vernachlässigt, bis die Margen weit unter die Zielvorgaben und bis zur Schmerzgrenze schrumpfen. An diesem Punkt ist die erste Reaktion auf die Margenerosion in der Regel dann, das Pricing zu überprüfen. Dies führt zwar kurzfristig zu höheren Erträgen, löst aber nicht das eigentliche Problem – das unprofessionelle Management der Sonderkonditionen. Es hat sich immer wieder gezeigt, dass eine solche Initiative keine langfristigen Veränderungen bewirken kann, da sich nach einer gewissen Zeit alte Gewohnheiten wieder einschleichen und der Einmal-Effekt verwässert.

Die nachstehende Grafik zeigt, was nach der Durchführung einer Pricing-Review passiert. Die Margen steigen sofort an, kehren aber nach einiger Zeit wieder auf das ursprüngliche Level zurück.

Um das zu verhindern – und alle zuvor beschriebenen Herausforderungen zu bewältigen – sollten Privatbanken und Vermögensverwalter der Entwicklung optimaler Pricing-Strategien sowie der Implementierung einer geeigneten End-to-End-Lösung für das Sonderkonditionsmanagement eine hohe Priorität einräumen.

PricePro Run

Resultierend aus hunderten von Pricing-Projekten im Private Banking hat Simon-Kucher PricePro Run entwickelt, eine umfassende Lösung für ein professionelles Management der Kundenbeziehungen für eine optimierte und effektive Bepreisung. Die Funktionen von PricePro Run umfassen mehrere Module, die in der Abbildung unten dargestellt sind.

Diese Module ermöglichen es den Kundenberatern, ihr Kundenbuch effektiv zu steuern sowie die Auswirkungen von neuen Preisen und Produktveränderungen (z. B. eines neuen Beratungsmandats) für bestehende und potenzielle Kunden zu evaluieren.

Die einzelnen Bestandteile liefern auch Informationen darüber, wie sich verschiedene Rabatte auf die KPIs eines Kunden und letztlich auf die Erträge der Bank auswirken. Die Simulationsergebnisse ermöglichen es dem Management, klare Ziele und Grenzen zu setzen und die bankeigene Pricing-Strategie daran auszurichten.

Insbesondere das Workflow-Management-Modul ermöglicht es Banken, ihren Rabatt-Managementprozess vollumfänglich zu digitalisieren und zu automatisieren. Anträge werden direkt an die richtige Stelle für die Genehmigung geleitet, und der Prozess verändert sich mit den Anforderungen der einzelnen Bank.

Zusätzlich bietet PricePro Run Schnittstellen zu anderen Systemen, um Daten abzurufen und genehmigte neue Preiskonditionen zu implementieren. Das Tool kann als eigenständige Lösung eingesetzt oder in bestehende Dashboards oder CRMs integriert werden. Damit wird PricePro Run zu der Lösung für alle Herausforderungen des Rabatt-Managements.