Unsere 2022 Global Sustainability Study zeigt auf: Auch in Deutschland, Österreich und der Schweiz ist eine Vielzahl an Kunden nicht über die ESG-Initiativen ihrer Bank im Bilde und hält Nachhaltigkeit im Kontext von finanziellen Dienstleistungen für weniger wichtig als in anderen Branchen. Wie können Banken diese Lücke schließen? Wir erläutern drei Strategien, mithilfe derer Finanzinstitute nachhaltiges Banking erfolgreich implementieren können:

In den vergangenen Jahren haben verschiedenste Branchen Schritte unternommen, um nachhaltiger zu werden, und auch der Banken- und Finanzsektor bildet dabei keine Ausnahme. Inzwischen hat die Branche Milliardenbeträge in Initiativen rund um „Environmental, Social und Governance“ (ESG) investiert und enorme Ressourcen aufgebracht, um nachhaltige Angebote zu schaffen.

In fünf der weltweit größten Märkte machen nachhaltige Anlagen mehr als ein Drittel aller Vermögenswerte aus. Darüber hinaus stieg die Zahl der globalen ESG-Fonds bis Dezember 2021 auf fast 6.000 – ein Anstieg von 43 Prozent gegenüber Ende 2020.

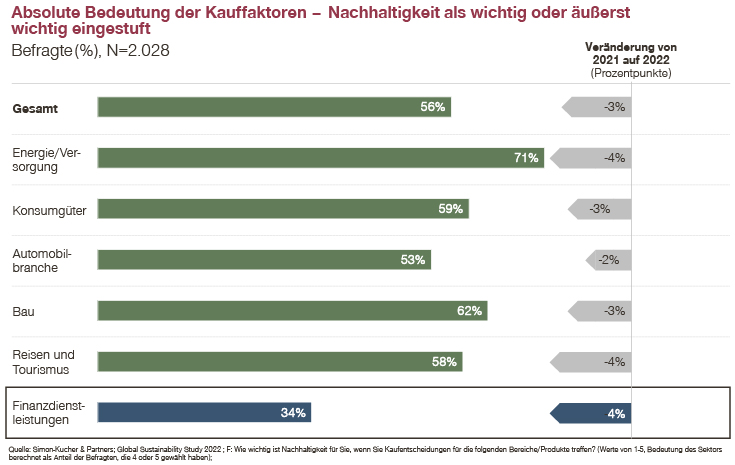

Die Zahlen verdeutlichen: Der Finanzdienstleistungssektor unternimmt große Anstrengungen, um den grünen Wandel durch die positive Hebelwirkung nachhaltiger Finanzen zu ermöglichen. Doch der gewünschte Effekt dieser Bemühungen bleibt bislang aus. Im deutschsprachigen Raum hinkt die Bedeutung von Nachhaltigkeit als Kaufkriterium für Kunden anderen Branchen noch immer hinterher und verzeichnet überdies sogar einen negativen Trend (4 Prozentpunkte weniger als im letzten Jahr – der größte Rückgang aller Branchen).

Die geringe Bedeutung, die dem Nachhaltigkeitsaspekt bei Finanzdienstleistungen beigemessen wird, überrascht, wenn man bedenkt, welch großen Einfluss nachhaltige Anlagen auf die Umwelt haben können. Laut der britischen Kampagne „Make My Money Matter“ kann das Anlegen der Rente in einen nachhaltigen Fonds eine weitaus größere CO2-Reduktion bewirken als Aktivitäten wie eine Ernährungsumstellung oder Flugverzicht. Natürlich sind solche Investitionen kein Ersatz für Maßnahmen zur Reduzierung des Konsums – beide Dinge sind notwendig, um den Klimawandel zu bekämpfen.

Der Grund für die geringe Priorisierung von Nachhaltigkeitsthemen seitens Kundschaft ist damit nicht auf einen Mangel an Wirksamkeit zurückzuführen, sondern vielmehr auf einen Mangel an Bewusstsein für diese Wirksamkeit.

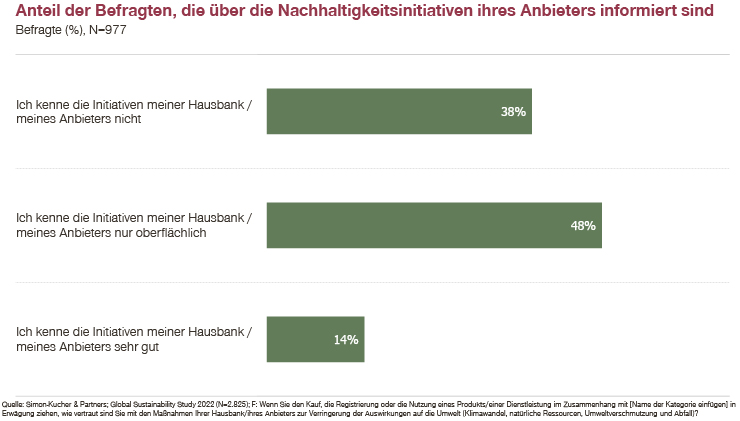

Insgesamt zeigt sich, dass fast 40 Prozent der Kunden immer noch nicht wissen, was ihre Hausbank oder ihr Finanzdienstleister zugunsten geringerer Umweltbelastung unternimmt.

Daher dreht sich alles um die Frage: Wie kann die Finanzdienstleistungsbranche ihren Rückstand in puncto Kundenbewusstsein aufholen und Kunden die Bedeutung nachhaltiger Finanzprodukte und -dienstleistungen vermitteln?

Nachhaltigkeit als Chance für Banken: Kunden einbinden und aktivieren

Die Antwort liegt in der Art und Weise, wie Finanzdienstleister ihre ESG-Initiativen und die damit verbundenen positiven Auswirkungen an ihre Kunden kommunizieren.

Werden Nachhaltigkeitsinitiativen im Kern des Unternehmens umgesetzt und klar an den Kunden herangetragen, können sie zweifelsohne zu einem Wettbewerbsvorteil führen – und damit zu mehr zufriedenen und loyalen Kunden.

Jüngste Untersuchungen zeigen einen eindeutigen Zusammenhang zwischen der Zufriedenheit der Kunden mit ihrer Bank und ihrer Kenntnis und Nutzung der angebotenen nachhaltigen Finanzprodukte und -services. Auch ohne die Bemühungen ihres Finanzinstituts oder Anbieters im Detail zu kennen, signalisieren die Kunden von sich aus eine hohe Bereitschaft, nachhaltigen Finanzlösungen den Vorrang zu gewähren.

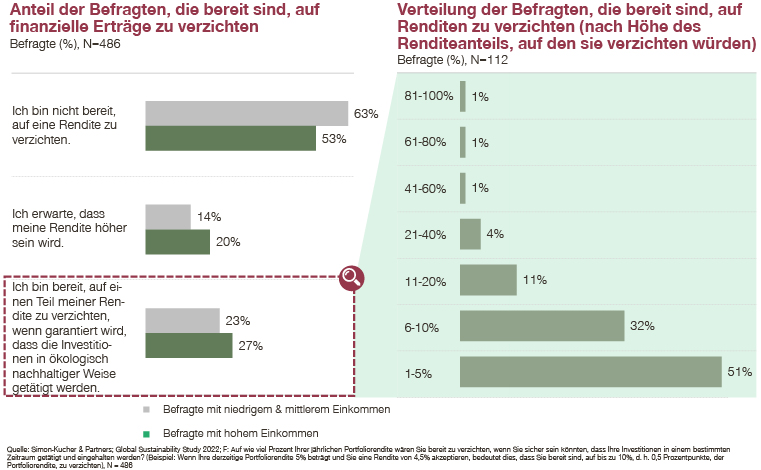

Unsere Studie hat ergeben, dass die Finanzdienstleistungsbranche von allen Branchen den höchsten Aufschlag verlangen kann, den Kunden für einen nachhaltigen Kauf zu zahlen bereit sind. Darüber hinaus würde etwa ein Viertel aller Kunden auf einen Teil ihrer Kapitalerträge verzichten, sofern ihre Investitionen auf ökologisch nachhaltige Weise getätigt werden.

Dem nachhaltigen Kunden gerecht werden: Nachhaltigkeit in den Mittelpunkt rücken

Die Studienergebnisse verdeutlichen die starke Nachfrage und den Bedarf an nachhaltigen Finanzen und ESG-Initiativen – eine Chance für Finanzdienstleister, dieses Interesse durch die richtige Kommunikation zu fördern und kanalisieren und die positiven Auswirkungen zu verstärken.

Um die Chancen von nachhaltigen Finanzen und ESG zu nutzen, müssen Banken über die regulatorischen Mindeststandards hinausgehen und Nachhaltigkeit zum Kern ihrer Geschäftsstrategie machen.

Unserer Erfahrung nach sind in diesem Kontext insbesondere drei Strategien hervorzuheben, die Banken anwenden können, um den nachhaltigen Kunden bestmöglich zu bedienen und damit Wettbewerbsvorteile zu sichern.

Das Angebot nachhaltiger Finanzdienstleistungen optimieren: Drei Strategien

1. Nachhaltige Kompensation

Banken können traditionelle Kernprodukte und -dienstleistungen mit einer nachhaltigen Kompensationsfunktion verbinden.

Der Zweck dieser Strategie besteht darin, Kunden zu demonstrieren, dass vonseiten der Banken die Bereitschaft zur Finanzierung nachhaltiger Produkte besteht. Im Gegenzug können sich die Kunden darauf verlassen, dass ihre Kaufentscheidungen zum Wohle der Umwelt beitragen.

Case Study: neon

- neon ist die am schnellsten wachsende Neobank der Schweiz und zählte im Jahr 2022 130.000 Kunden.

- 2021 hat neon ein nachhaltiges Bankkonto für nachhaltiges Banking ins Leben gerufen. Das Konto “neon green“ ist klimaneutral und kostet 5 Schweizer Franken pro Monat.

- Pro 100 Schweizer Franken, die ein Kunde mit der neon green-Karte ausgibt, wird ein Baum gepflanzt. Um den jährlichen CO2-Fußabdruck der Schweiz zu kompensieren, werden jeden Monat weitere fünf Bäume gepflanzt.

2. Nachhaltige Kernprodukte

Banken können sich zudem durch die (Um-) Gestaltung ihrer Kernprodukte hervorheben, um der Nachfrage nach nachhaltigen Angeboten gerecht zu werden.

Viele Banken haben diesen Weg bereits eingeschlagen. So bieten einige Finanzinstitute heute umweltfreundliche Auto- oder Energiekredite zu niedrigen Zinssätzen an. Ebenso verfügen die meisten Banken inzwischen über eine breite Palette an ESG-Investmentfonds, aus denen die Kunden wählen können.

Case Study: EthikBank

- Die EthikBank ist eine deutsche ethisch-ökologische Bank, die im Jahr 2022 als Zweigstelle der Volksbank Eisenberg gegründet wurde.

- Privatkunden der EthikBank können den Vorteil einer grünen Baufinanzierung genießen. Das bedeutet: Je mehr nachhaltige Kriterien das Bauprojekt erfüllt, desto niedriger ist der Zinssatz, den der Kunde für sein Darlehen erhält.

- Zusätzlich können Kunden einen Förderbonus (Zinsnachlass) zwischen 0,1 und 0,15 Prozentpunkten erhalten. Dieser richtet sich nach der Energieeffizienz, den verwendeten Materialien und danach, ob beim (Um-) Bau auf erneuerbare Energiequellen gesetzt wird.

3. Nachhaltige Beratungsfunktion als größte Chance und wesentliches Alleinstellungsmerkmal

Um zum „nachhaltigen Berater“ zu werden, sollten Finanzinstitute das Thema Nachhaltigkeit zum zentralen Bestandteil ihres Dienstleistungsangebots machen. In diesem Zuge gilt es, fachkundige Beratungsdienste und unterstützende digitale Tools anzubieten, um Kunden bei nachhaltigeren Investitionen und Konsumentscheidungen zu helfen.

Durch Kommunikation und Transparenz schärfen Banken das Bewusstsein ihrer Kunden für ESG-Maßnahmen, unterstützen sie beim Erreichen ihrer persönlichen Umweltziele und fördern gleichzeitig Loyalität und Vertrauen.

Case Study: Klima-Tool von Nykredit

- Nykredit ist eine dänische Bank und Anbieter von Baudarlehen und befindet sich mehrheitlich im Besitz einer Genossenschaft von Kunden.

- Im Jahr 2022, brachte Nykredit ein Klima-Tool heraus, das Landwirten dabei helfen soll, einen Überblick über die Klimabilanz ihrer Betriebe zu erhalten.

- Das Klima-Tool berechnet die aktuellen Klimaauswirkungen eines Betriebs sowie den Einfluss, den andere mögliche Klimamaßnahmen haben könnten. So wird es Landwirten ermöglicht, die beste Vorgehensweise für ihren Betrieb zu wählen.

- Mithilfe des Tools erhalten Landwirte das Wissen, das sie brauchen, um zu verstehen, warum Klimaschutzmaßnahmen in ihrem Betrieb notwendig sind. Ziel ist es, in den kommenden Jahren dieses Klima-Wissen für 3.000 bis 5.000 Landwirte und Studenten bereitzustellen.

Die Bank als „nachhaltiger Berater“

Unserer Überzeugung nach besteht die Kernrolle einer Bank in der des „nachhaltigen Beraters“. Dieser hilft seinen Kunden dabei, die Abwicklung ihrer Geschäfte „grüner“ zu gestalten. Dazu sind grundlegende Veränderungen in der Strategie, den Dienstleistungen und der Denkweise einer Bank erforderlich. Doch nur durch dieses Engagement können Institute ihre nachhaltigen Finanzdienstleistungen ausbauen sowie stärkere und tiefere Kundenbeziehungen entwickeln.

Sie möchten mehr erfahren? Nehmen Sie Kontakt zu uns auf!