Kredite für KMU wurden auf der Wachstumsagenda von Banken lange Zeit kaum beachtet. Doch dieser Trend ist nun im Umschwung. Die Projekterfahrung von Simon-Kucher zeigt: 5 bis 10 Prozent zusätzliches Volumen- und Ertragswachstum sind möglich. Welche Voraussetzungen sind dafür entscheidend? Gemeinsam mit dem Schweizer FinTech-Unternehmen Teylor fassen wir zusammen, was Sie bei der Transformation Ihres Kreditgeschäftsmodells beachten sollten-

Kleine und mittlere Unternehmen (KMU) bilden das Rückgrat der deutschen Wirtschaft. Wichtigster Pfeiler der externen Finanzierung dieser Unternehmen ist nach wie vor der Bankkredit – sofern darauf zurückgegriffen wird, denn etwa ein Drittel dieser Unternehmen schließt die Kreditfinanzierung aktuell komplett aus. Das liegt allerdings weniger am Bedarf, sondern insbesondere an den hohen Anforderungen hinsichtlich Sicherheiten und Offenlegung sowie dem hohen bürokratischen Aufwand bei der Antragsstellung.

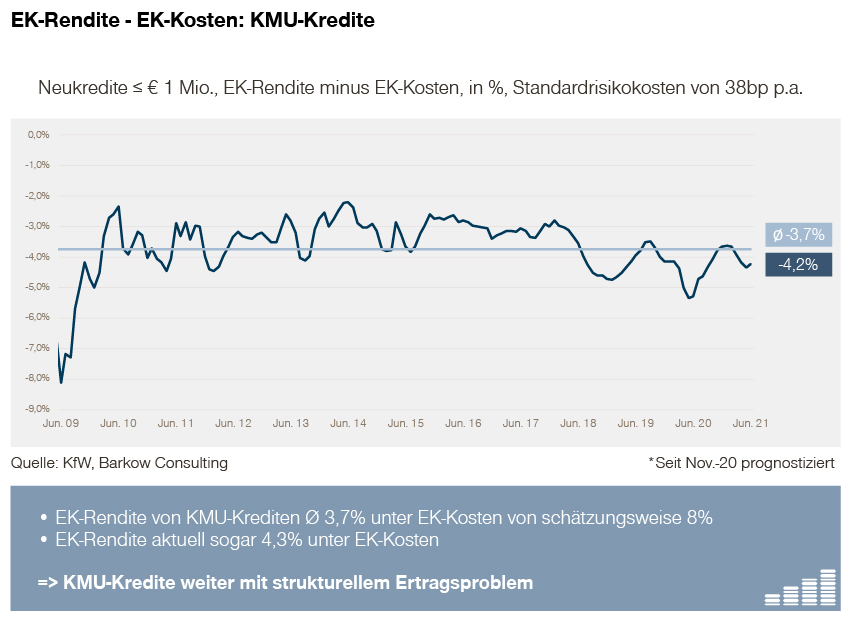

Lange lag das Segment KMU als Wachstumsmarkt eher außerhalb vom Bankenfokus. Zurückführen lässt sich dies in erster Linie auf die geringere Profitabilität: kleinere Kreditvolumen je Kunde bei gleichzeitig relativ hohen (Stück-) Kosten, etwa komplexe Onboarding-Prozesse und erschwerte Kreditentscheidungen. Laut einer Studie des Schweizer Finanztechnologieunternehmens Teylor lag die Eigenkapitalrendite von KMU-Krediten in den letzten dreizehn Jahren im Schnitt 3,7 Prozent unter den Eigenkapitalkosten von schätzungsweise 8 Prozent. Dadurch sind KMU-Kredite für viele Finanzinstitute nur dann wirtschaftlich attraktiv, wenn sich durch die Kreditvergabe Upselling-Potenzial für weitere Finanzdienstleistungen realisieren lässt.

Neue Marktteilnehmer und Technologien sorgen aktuell für eine Neubewertung des Geschäftsfelds. Neben dem Produktportfolio der Banken werden zunehmend Finanzierungen über Händler, Hersteller, Neo-Banken oder digitale Plattformen angeboten. Innovative Marktteilnehmer positionieren sich hierbei geschickt in der Plattformökonomie und nutzen intelligente Datenanalysen und automatisierte Kreditprozesse, um segmentspezifisch und kostensparend zu arbeiten. In Wachstumsmärkten wie Indien oder Kenia ist diese Entwicklung bereits deutlich weiter fortgeschritten.

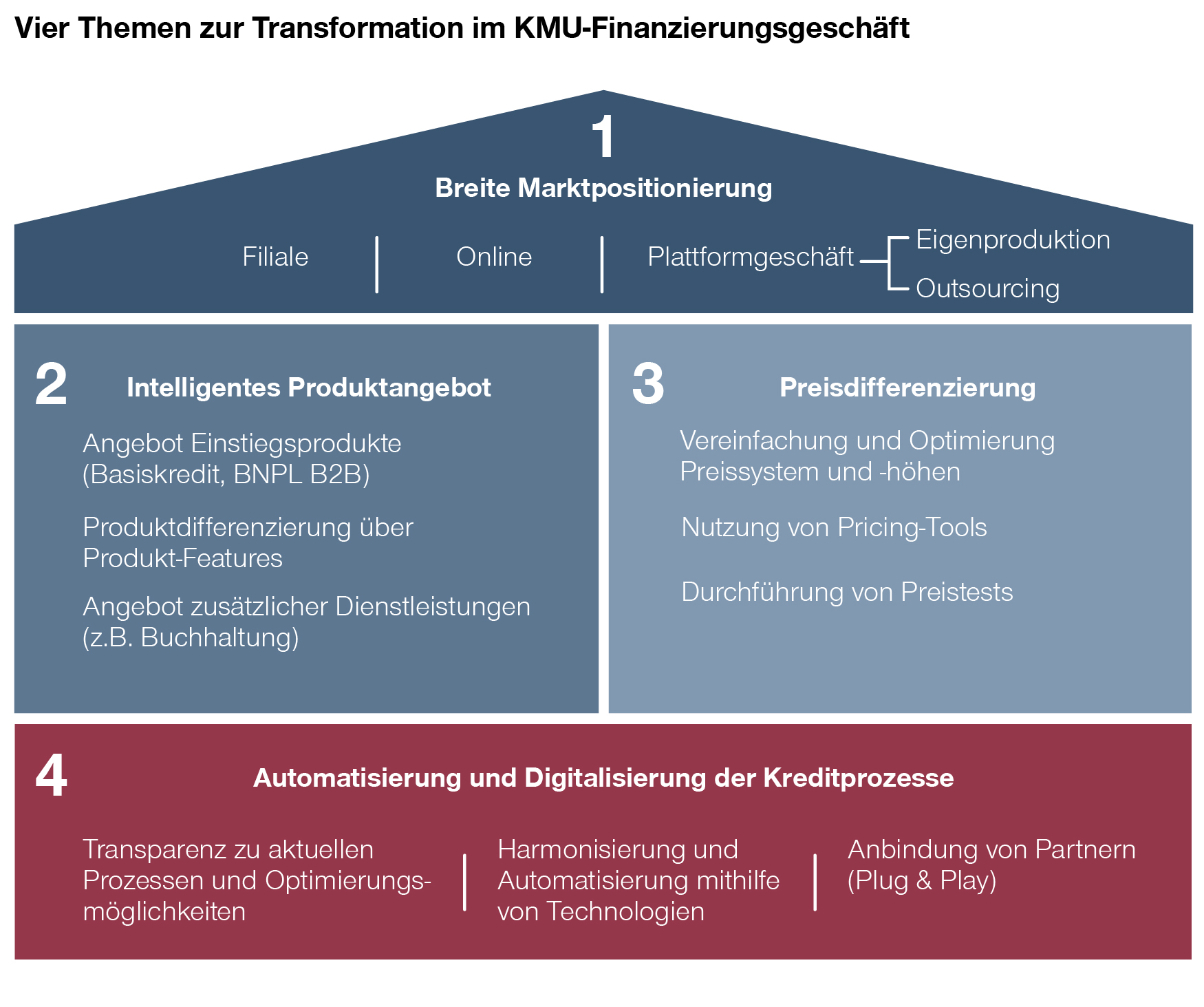

Viele traditionelle Kreditgeber können dieser Veränderungsdynamik bisweilen nur schwer folgen. Nach unserer Projekterfahrung sind mit gewissen Änderungen allerdings auch Chancen beim Volumens- und Ertragswachstum von 5 bis 10 Prozent möglich. Für die notwendige Transformation des Kreditgeschäftsmodells empfehlen wir die Berücksichtigung der folgenden vier Themenbereiche:

1. Breite Marktpositionierung und Nutzen der Plattformökonomie

Neben dem Kanal-Mix (Filiale, eigene Online-Kanäle und Plattformgeschäft) sollte insbesondere strategisch ausgearbeitet werden, inwieweit Kredite selbst produziert oder an Dritte vermittelt werden. Die wesentlichen Fragen: Welche Kundensegmente wollen wir ins eigene Kreditbuch nehmen? Welchen Teil vom Kreditportfolio lagern wir lieber aus? Bei dieser Thematik und der Anbindung von technologischen Partnern zur Prozessoptimierung können Plattformen eine Schüsselrolle einnehmen.

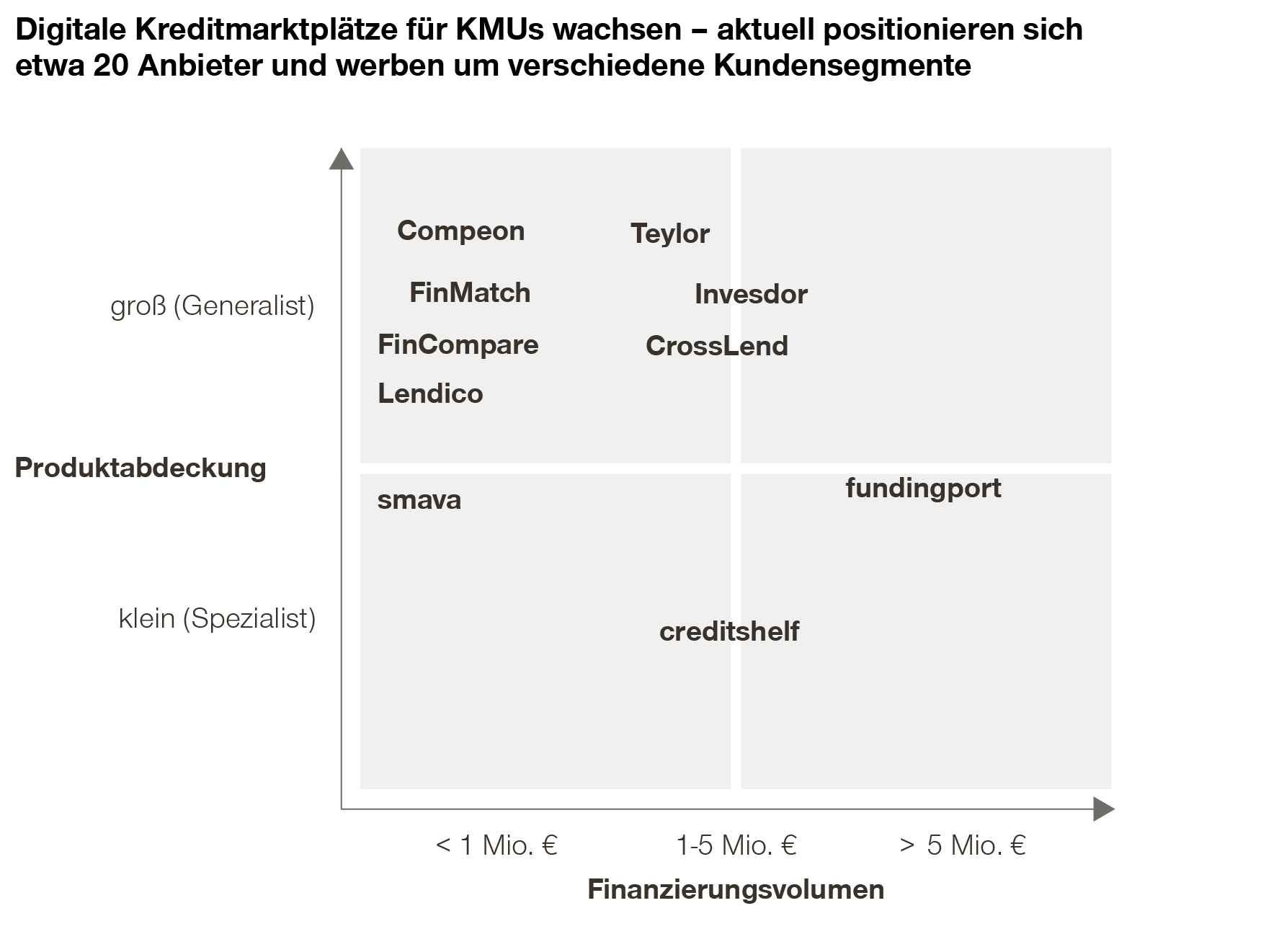

Die Vermittlung über Kreditplattformen findet im Bereich KMU bislang nur in begrenztem Umfang statt, mit einem geschätzten Anteil am Kreditvolumen von 3 bis 4 Prozent. Anbieter wie Teylor, Compeon, Creditshelf, Lendico, FinMatch oder FinCompare positionieren sich und verzeichnen deutliches Wachstum. In den nächsten fünf Jahren könnte der Anteil am Kreditvolumen auf über 10 Prozent steigen – und damit Volumen in Milliardenhöhe auf Plattformen vermittelt werden. Nur wer sich breit aufstellt und sein Produktangebot diversifiziert, wird diesen Wachstumstrend für sich nutzen und wertvolle Marktanteile sichern können.

Es gibt allerdings gewisse Einstiegsbarrieren. KMUs nennen häufig den persönlichen Kontakt zum Bankberater und den Vertrauensaspekt als Gründe dafür, Plattformen nicht zu nutzen. Doch ein Blick zur Seite zeigt: Das muss in Zukunft nicht so bleiben. Auch Baufinanzierungen (Baufi) sind ein vertrauens- und beratungsintensives Geschäft. Inzwischen wird mehr als ein Drittel des Baufi-Kreditvolumens digital vermittelt. Wir glauben daher, dass die Plattformlogik auch im Bereich KMU-Kredite Verbreitung finden wird.

In einem derart dynamischen Markt ergeben sich für Banken im Wesentlichen drei strategische Ansätze:

- Banken können sich als End-to-End-Plattformanbieter (E2E) positionieren. Damit wird eine volle Abdeckung der Wertschöpfungskette sichergestellt – vom Customer-Frontend bis zum Underwriting und zusätzlicher Einbindung von weiteren Anbietern – mit dem Ziel ein digitales Ökosystem zu bauen. Aufwand und hohe technische Anforderungen stehen hier dem Bestreben nach relativ unabhängiger Positionierung gegenüber.

- Oft einfacher in der Umsetzung ist die Positionierung als Produktanbieter auf bestehenden Plattformen, durchaus auch ohne direkten Kundenkontakt. Dadurch wird der Zugang zu neuen Kundensegmenten bei überschaubarem technischen und finanziellen Aufwand ermöglicht. Nachteile können Plattformabhängigkeit und fehlende Möglichkeiten für dauerhafte Kundenbeziehungen sein.

- Bei der Positionierung als Vermittler liegt das Augenmerk auf der Vertriebsaktivität. Ein Beispiel hierfür ist das von der ING gekaufte Unternehmen Interhyp. Die Plattform bietet nicht nur Kredite der ING an, sondern hält es als Vertriebsplattform offen für Wettbewerber. Im KMU-Kreditbereich ist hier die Vergleichsplattform FinCompare zu nennen, die von der genossenschaftlichen Finanzgruppe erworben wurde. Die Kreditanfrage kann allerdings auch bei einer Bank starten und wird über einen Partner geprüft und bewertet. So wird entschieden, ob die Bank das Vorhaben selbst finanziert oder über die Plattform anbietet.

2. Entwicklung einer intelligenten Produktlandschaft

Bei der KMU-Finanzierung kann grundsätzlich zwischen unbesicherten (Kontokorrentlinie, Business-Kredit) und besicherten (Objektfinanzierung) Darlehen unterschieden werden. Hinzu kommen alternative Finanzierungswege wie Factoring oder Leasing, die häufig auch von kleineren spezialisierten Finanzdienstleistern angeboten werden.

Insbesondere im Bereich der weniger komplexen unbesicherten Finanzierungsformen ist eine Positionierung mit intelligenten Einstiegsprodukten wichtig. Hierzu zählen zum Beispiel einfache und schnelle Basiskredite sowie das Thema Buy now Pay Later (BNPL) für B2B. Schon jetzt stellt BNPL im B2C-Bereich einen großen Wachstumsmarkt dar und auch im B2B nimmt die Dynamik zu. Unternehmen wie Billie (Kooperation mit Klarna), Mondu oder topi drängen in den Markt und werden von Investoren bereits mit hohen Marktkapitalisierungen bewertet.

Eine wichtige Rolle spielt neben einem gut positionierten Basisangebot auch die Produktdifferenzierung über zusätzliche Produkt-Features, die als Bündel oder Paket angeboten werden können. Diese Kredite mit erweiterten Flexibilitäts- und Sicherheitsoptionen dienen dazu, Kunden mit entsprechendem Bedarf gezielt anzusprechen. So können beispielsweise flexible Kreditrahmen, Zinsbindungsfristen/ Bereitstellungsprovisionen, individuelle Ratenplanänderungen und Sondertilgungen im Preis integriert werden. Zusätzlich kann über Dienstleistungen wie etwa Buchhaltung, Bonitäts- und Liquiditätsoptimierung, Steuern oder Cybersecurity weiter differenziert werden, auch über Kooperationen mit anderen Anbietern.

Im Zuge der Produktdifferenzierung sollte immer auch die Kanalpositionierung berücksichtigt werden. So etwa ist die beratungsintensivere Objektfinanzierung besser im persönlichen Vertrieb angesiedelt als über Plattformen mit KMU-Retailprodukten.

3. Pricing-Optimierung und Nutzung intelligenter Pricing-Tools

Während die Zinsen für neue Kredite – besonders aufgrund steigender Refinanzierungskosten – nach jahrelanger Talfahrt aktuell wieder stark anziehen, gewinnt die regelmäßige Preisanpassung und damit die Margenoptimierung an Bedeutung.

Unsere Projekterfahrung zeigt, dass viele Banken wenig Transparenz über die Auswirkung von Preisanpassungen haben. Preise werden immer noch aufwendig manuell angepasst und Preistests gar nicht oder nur unregelmäßig durchgeführt.

Üblicherweise sind die folgenden Schritte empfehlenswert:

- Entwicklung einer Pricing-Strategie sowie Governance

- Durchführung von Preistests zur Messung von Preiselastizitäten

- Vereinfachung des Preissystems und segmentspezifische Optimierung von Preishöhen

- Nutzung von Pricing-Tools für Analysen und Simulation von Preisanpassungen

Ein aktuelles Benchmarking unbesicherter Kredite für Volumen kleiner 1 Million Euro zeigt, dass die Preisspreizung für vergleichbare Bonitäten am Markt größer als 3 Prozent ist. Allerdings ist ein Teil dieser Preisspreizung auf den Leistungsumfang und die Rahmenbedingungen wie die Schnelligkeit der Kreditentscheidung zurückzuführen. Dieses Differenzierungspotenzial sollte genutzt und Pricing-Prozesse so weit wie möglich vereinfacht und automatisiert werden.

4. Automatisierung und Digitalisierung von Kreditprozessen

Zur Kostenreduktion und Erhöhung der Geschwindigkeit sollten Prozesse transparent dargestellt, harmonisiert und manuelle Tätigkeiten reduziert werden. Das kann sowohl intern als auch durch die Einbindung von Partnern (zum Beispiel FinTechs) erfolgen.

Innovative Technologien wie etwa automatische Dokumentenanalyse, Bonitätseinschätzung via Kontozugriff/XS2A oder automatisierte Kreditentscheidungen können per Schnittstelle angebunden und somit rasch eingesetzt werden (Plug & Play). Voraussetzung hierfür ist eine offene Systeminfrastruktur und Transparenz über die aktuellen Prozesse.

Banken und andere Finanzinstitute stehen bei der Digitalisierung von Kreditprozessen hauptsächlich vor zwei Herausforderungen: Erstens birgt die Digitalisierung existierender Systeme technische, wirtschaftliche und regulatorische Risiken. Zweitens ist der Aufbau interner digitaler Expertise zwar ein langwieriger Prozess, doch gleichzeitig birgt auch die Abhängigkeit von externen Anbietern Nachteile.

Um diesen Herausforderungen effektiv zu begegnen, hat sich in der Praxis ein modularer Ansatz etabliert. Dabei implementieren Finanzinstitute einzelne Softwaremodule und digitalisieren somit individuelle Prozesse oder Kundenstrecken oft unabhängig voneinander. Beispielsweise kann eine digitale Kreditantragsstrecke in bereits existierende Antragsprozesse eingebunden werden, ohne bestehende IT-Systeme zu ändern, zu stören oder Datensilos zu bilden. Da die existierenden Systeme des Finanzinstituts neben den digitalen Modulen weiterverwendet werden, sind die wirtschaftlichen und technischen Risiken der Digitalisierung minimal. Durch die Implementierung technologieagnostischer Module wird zudem sichergestellt, dass die Mitarbeiter der Bank das System selbst warten und gegebenenfalls selbst Anpassungen vornehmen können. Somit besteht keine oder nur eine geringe Abhängigkeit von Drittanbietern.

Fallbeispiel Teylor: Von Antrag bis Abteilung – Digitalisierung als Game Changer

Das Unternehmen Teylor hat bei einem führenden Factoring-Anbieter in der DACH-Region ein digitales Onboarding- und Customer-Relationship-Management-Modul (CRM) implementiert. Vor der Implementierung mussten Unternehmenskunden Antragsunterlagen per E-Mail oder in Papierform einreichen; das CRM wurde weitgehend manuell gepflegt. Durch die nicht automatisierten Prozesse kam es auf Kundenseite zu langen Wartezeiten, während die manuelle Pflege des Systems das Risiko für menschliche Fehler bei der Datenverarbeitung erhöhte.

Teylor setzte sodann auf die komplette E2E-Digitalisierung des Onboarding- und CRM-Prozesses. Kunden können nun auf der Website des Anbieters unmittelbar und innerhalb von etwa 10 Minuten einen digitalen Antrag stellen. Weiterhin können sie sämtliche Antragsprozesse, vom Antrag über die Angebotserstellung bis hin zur Video-Identifikation und digitalen Unterschrift, in der webbasierten Antragsmaske abschließen. Alle Daten fließen anschließend in das digitale und weitgehend automatisierte CRM-System ein. Teylors Workflow-Manager stellt sicher, dass die separaten Module „Onboarding“ und „CRM“ reibungslos interagieren. Gleichzeitig wird auch die Interaktion mit den bereits existierenden Systemen des Factoring-Anbieters sichergestellt. Da der Prozess als White-Label-Version zur Verfügung steht, bleibt das Branding des Anbieters unverändert.

Durch die Digitalisierung der Antragsstrecke konnte der Kreditprozess von der Antragstellung bis zur Auszahlung von bisher sechs bis acht Wochen auf durchschnittlich weniger als zwei Werktage reduziert werden. Je nach Komplexität des Antrags kann der Prozess auch mehrere Tage in Anspruch nehmen oder bereits in wenigen Stunden abgeschlossen sein. Der Factoring-Anbieter konnte zudem die Kosten des Onboarding-Prozesses und des fortlaufenden Kundenmanagements um circa 50 Prozent senken. Eine verringerte Fehlerquote und der digitale Antrag verbesserte zudem das Kundenerlebnis.

Darüber hinaus hat Teylor für einen seiner Bankkunden eine separate Kreditabteilung komplett digitalisiert. Der Kunde, eine deutsche Bank, bietet verschiedene Finanzierungslösungen an und wickelt unter anderem Agrarfinanzierungen über eine separate Abteilung ab. Teylor konnte sämtliche Kreditprozesse dieser Abteilung digitalisieren, von der Antragsstrecke und dem CRM über die Risikoprüfung bis hin zum Kreditportfolio-Management. Da Teylor die Module maßgeschneidert an die Anforderungen des Kunden anpasst, konnte den Besonderheiten der Agrarfinanzierung Rechnung getragen werden. So beinhaltet die digitale Antragsstrecke beispielsweise Parameter für Landflächen und Viehbestand, die anschließend in die Risikoprüfung und Angebotserstellung einfließen.

Die Vertriebsmitarbeiter der Bank können nun in einem einzigen Kunden-Meeting mittels digitaler Endgeräte einen Antrag einreichen und dem Kunden ein Angebot unterbreiten, das dieser direkt digital unterschreiben kann. Dadurch wird der Prozess einfacher skalierbar und deutlich kostengünstiger. Laut Teylors Einschätzung wurde innerhalb der ersten Monate bereits ein positiver Return-on-Investment erreicht.

Fazit: Mehr Wachstum durch Positionierung, Pricing und Prozessoptimierung

Die erfolgreiche Umgestaltung Ihres Kreditgeschäftsmodells – wichtig dafür sind eine breite Marktpositionierung, auch auf Kreditplattformen, ein intelligentes Produkt- und Preisangebot sowie automatisierte und digitalisierte Kreditprozesse. Simon-Kucher & Partners unterstützt Kunden bei der Transformation des Geschäftsmodells sowohl inhaltlich als auch bei der praktischen Umsetzung. Hierbei verbinden wir die konzeptionelle Beratungsexpertise mit der technischen Umsetzung unserer Daten- und Softwarespezialisten von Simon-Kucher Engine und Elevate.