Das bevorstehende Verbot von Vertriebs- und Bestandsprovisionen („Inducements“) für beratungsfreie Wertpapiergeschäfte stellt einen Paradigmenwechsel im Finanzwesen dar. Banken dürfen zukünftig Provisionen nur noch erheben, wenn sie mit persönlicher Anlageberatung einhergehen: Für vom Kunden selbst beauftragte Geschäfte fallen die Gebühren vollständig weg. Damit könnten die Maßnahmen für viele Banken zu erheblichen Einbußen im Wertpapiergeschäft führen. In diesem Artikel stellen wir Ihnen Strategien vor, um auf die Veränderungen zu reagieren.

Mit der voraussichtlich 2026 in Kraft tretenden Regulierung verfolgt die Europäische Kommission das Ziel, Interessenkonflikte und Fehlanreize im Vertrieb von Anlageprodukten zu verhindern und das allgemeine Interesse am Wertpapiergeschäft neben der Transparenz und dem Anlegerschutz zu erhöhen.

In Zukunft werden voraussichtlich in der gesamten EU Provisionsleistungen für den Verkauf von Anlageprodukten ohne vorherige Beratung untersagt. Zugleich dürfen Banken als Produktvertreiber nicht mehr über verdeckte Provisionen vergütet werden.

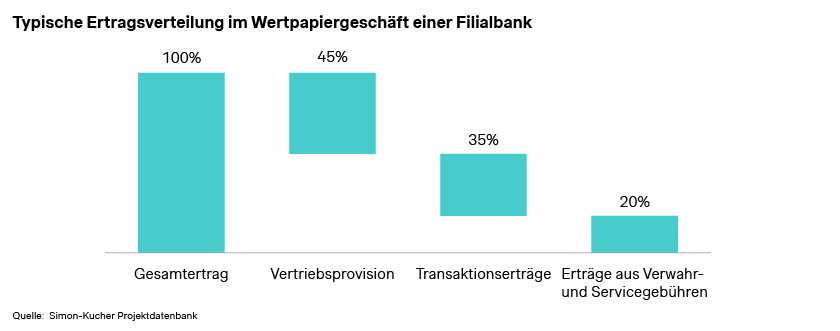

Derzeit sind die Erträge der Banken von der Vereinnahmung von Bestandsprovisionen abhängig. Nach Projekterfahrungen von Simon-Kucher generieren sie auf diese Weise zwischen 30 und 50 Prozent ihrer Gesamterträge aus dem Wertpapiergeschäft.

Im Folgenden analysieren wir für Sie jedoch die drei primären Möglichkeiten, um auf die regulatorische Veränderung zu reagieren:

1. Möglichkeit: Den Einnahmeverlust ohne Anpassung des Geschäftsmodells hinnehmen

Dies klingt nach der intuitiven Variante, sie ist jedoch aus Expertensicht wenig empfehlenswert. Denn neben den Verlusten aus beratungsfreien Geschäften entsteht Ihnen als Bank zusätzlicher administrativer und technischer Aufwand, um die Vermögenswerte in den bestehenden Portfolios als beratene und beratungsfreie Geschäfte zu deklarieren. Erfahrungsgemäß sind 50 bis 70 Prozent des Transaktionsvolumens in Fonds beratungsfrei und unterliegen damit dem Provisionsverbot. Die Mehrheit der Banken ist jedoch technisch bislang gar nicht in der Lage zu bestimmen, woher eine einzelne Wertanlage im Kundenportfolio stammt.

Zusätzlich besteht das Risiko weiterer Einnahmeverluste, wenn die sogenannte Revisionsklausel greift. Denn die EU-Kommission behält es sich vor, nachträglich ein vollständiges Provisionsverbot einzuführen, wenn sie zu der Auffassung gelangt, die Ziele des Anlegerschutzes seien nicht hinreichend erfüllt.

2. Möglichkeit: Die Preise für beratungsfreie Geschäfte erhöhen

In der zweiten Option wäre eine Kompensation des Ertragsverlustes durch smarte Migration und smartes Pricing möglich. Abgesehen davon hat diese Option ähnliche Nachteile wie die erste Option. Hinzu kommt jedoch das nicht-intuitive Pricing: Nicht-beratene Transaktionen wären in dieser Option für den Kunden teurer als beratene Transaktionen. Die Kundenakzeptanz dieser Lösung wäre folglich gering.

3. Möglichkeit: Zu einem provisionsfreien Modell wechseln und den Ertragsverlust durch Anpassungen Ihrer Gebühren kompensieren

Die Erfahrungswerte im Vereinigten Königreich, den Niederlanden und der Schweiz zeigen auf, dass sich in dieser Lösung die größten Potenziale verbergen.

Die britischen Banken wurden beispielsweise kalt erwischt, als 2012 ein Provisionsverbot, die Retail Distribution Review (RDR), eingeführt wurde. Doch sie saßen den Wechsel aus und es war ihnen im Nachhinein nicht mehr möglich, ein profitables Geschäftsmodell für Privatanleger zu etablieren.

Im Gegensatz dazu konnten die niederländischen Banken im Jahr 2014, vor einer ähnlichen Regulierung, den Wegfall der Anreize durch die Einführung direkter Beratungsgebühren effektiver kompensieren.

Am besten behauptete sich jedoch die Schweiz. Dort wurde von UBS, dem Marktführer, bereits 2014 ohne regulatorischen Zwang auf ein Gebührenmodell ohne die Bestandsprovisionen umgestellt. Die höheren Gebühren wurden dabei gegenüber den Kunden mit wiederkehrenden Beratungsleistungen begründet. Der Rest der Groß- und Kantonalbanken schloss sich zeitnah an, und mittlerweile haben sich die expliziten Beratungsgebühren in der Schweiz als Standard etabliert.

Die richtige Wahl mit regelmäßigen und volumenabhängigen Gebühren

Generell ist nicht nur die Höhe der Beratungskosten entscheidend, sondern auch die Art der Preisgestaltung (also welche Basis für die Berechnung verwendet wird). Die als Honorarberatung bekannte Praxis, bei der in Großbritannien rund 150 Pfund pro Beratungsstunde gezahlt werden, stößt bei einem Großteil der Bevölkerung auf Ablehnung. Insbesondere für Kleinanleger ist eine Beratungsleistung unter diesen Konditionen kostspielig.

Eine alternative Herangehensweise besteht darin, die Beratung – und gegebenenfalls weitere werthaltige Leistungen wie inkludierte Transaktionen – durch eine visible wiederkehrende monatliche, quartalsweise oder jährliche Gebühr vergüten zu lassen. Diese werden vom Kunden direkt an die Bank gezahlt und orientieren sich prozentual am angelegten Vermögen. Auf diese Weise entrichten Kleinanleger automatisch geringere Beträge im Vergleich zu wohlhabenderen Kunden.

Gemäß einer Simon-Kucher Umfrage in der DACH-Region bevorzugen 81 Prozent der Privatanleger ein Modell, bei dem Transaktionen teilweise oder vollständig inkludiert sind in einer wiederkehrenden Gebühr und das Preissystem dadurch deutlich transparenter wird. Durch die Digitalisierung der Beratungsleistungen und intuitive digitale „Guidance“ könnten Banken ihre Services zudem skalieren.

Mit der richtigen Kundenkommunikation die Gebühren legitimieren

Die Einführung oder Erhöhung wiederkehrender Gebühren muss den Kunden adäquat kommuniziert werden, beispielsweise zeitgleich mit der Einführung spezifischer werthaltiger Zusatzleistungen. Dazu zählen Softwarelösungen, die von Banken zur fortlaufenden Überwachung der Portfolios ihrer Kunden genutzt werden können, um die Kunden effektiv über erforderliche Maßnahmen in ihren Depots zu informieren (beispielsweise durch Push-Nachrichten).

Hierbei geht es nicht allein um die reine Optimierung von Finanzkennzahlen. Ein aktueller Trend bei softwaregestützten Beratungslösungen ist beispielsweise das Monitoring des CO2-Fußabdrucks. Dabei wird der Kunde bei der Identifizierung von Optimierungen in seinem Portfolio im Hinblick auf ESG-relevante Kriterien unterstützt.

Allerdings unterliegen direkte wiederkehrende Gebühren üblicherweise im europäischen Marktumfeld der Umsatzsteuer, während Vertriebsprovisionen steuerfrei fließen können. Wenn Banken also beabsichtigten, die wegfallenden ausschließlich über direkte wiederkehrende Gebühren zu kompensieren, fällt Umsatzsteuer an.

Ein strategisch an die Kundenbedürfnisse angepasstes Gebührenmodell kann helfen, neue Kunden zu gewinnen und eigene Girokonto-Kunden für das Wertpapiergeschäft zu erschließen. Bislang liegt die Wertpapierdurchdringung bei Filialbanken in der DACH-Region nach Simon-Kucher Projekterfahrung bei 17 Prozent. Hier sind noch viele Potenziale versteckt.

Wollen Sie mehr erfahren? Wenden Sie sich an unsere Experten. Gerne helfen wir Ihnen schon frühzeitig Strategien zu entwickeln, wie Sie der bald kommenden EU-Kleinanlagerverordnung begegnen können.