Die Zinsen sind zurück. Mit dem Zinswandel stellt sich für viele Banken die Frage, wie ihre Kundschaft auf Zinsangebote reagieren und was die Erwartungen sind. Wir zeigen auf, wie gut sich Schweizer Bankkundinnen und Bankkunden bei den Preisen und Zinsen ihrer Produkte auskennen und welche Rolle diese bei der Kaufentscheidung spielen.

Die Zinsen sind seit dem letzten Jahr seit langem wieder erstmals im positiven Bereich. Für Banken stellt sich die Frage, wie sie die Leitzinserhöhungen an die Kunden weitergeben sollen. Aufgrund der neuartigen Situation lassen sich keine Erfahrungswerte hinzuziehen und die einzelnen Wettbewerber im Markt bewegen sich nur langsam und tasten sich gegenseitig ab. Aus diesem Grund ist es essenziell, die Kundenerwartungen und das Kundenverhalten besser zu verstehen.

Simon-Kucher hat hierzu eine Umfrage mit knapp 1500 Personen im Alter von 18 bis 75 Jahren in der ganzen Schweiz durchgeführt, um folgende Fragestellungen zu beantworten:

- Wie häufig informieren sich Kundinnen und Kunden über Preise und Zinssätze im Bankensektor?

- Wie gut kennt die Schweizer Bevölkerung die Preise und Zinssätze ihrer Bankprodukte?

- Wie entscheidend ist der Preis und der Zinssatz bei der Wahl von Bankprodukten?

Die Umfrage bezieht sich auf den Schweizer Markt. Aufgrund der Ähnlichkeiten innerhalb der Märkte ist jedoch davon auszugehen, dass ähnliche Entwicklungen auch in Deutschland zu erwarten sind.

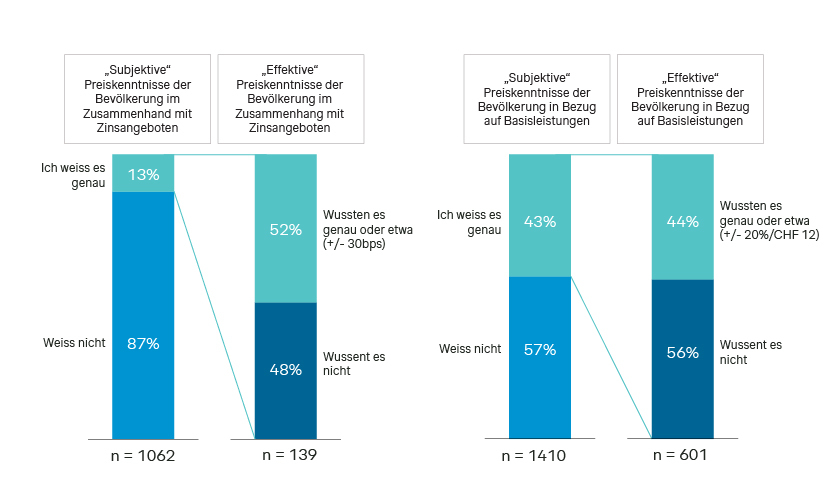

Die Zinshöhe ist bei den Kunden weniger präsent als der Preis

Die Ergebnisse der Umfrage machen deutlich: Das Wissen der Schweizer Bankkunden über Preise und Zinsen ist – trotz medialer Präsenz – überraschend gering. Obwohl 43 Prozent glaubten, sie wüssten, wie viel sie für ihre Bankprodukte zahlen, konnten davon nur 44 Prozent dies tatsächlich angeben (+/- 20 Prozent). Das bedeutet, dass lediglich 19 Prozent der Befragten den Preis für Basisleistungen kennen. Beim Wissen über Zinsen zeigt sich ein ähnliches Bild: Lediglich 13 Prozent gaben an, den Zinssatz ihres Sparkontos zu kennen, wovon wiederum nur 52 Prozent diesen effektiv kannten (+/- 30bps). Somit sind es tatsächlich nur 7 Prozent des Gesamtsamples, die über ihren Zinssatz Bescheid wissen.

Relevante Werttreiber bei der Kaufentscheidung

Auch wenn die Preis- und Zinskenntnisse von bereits abgeschlossenen Produkten eher tief sind, wollten wir genauer analysieren, wie wichtig diese zwei Merkmale beim Kauf von neuen Produkten sind. In unserer Analyse haben wir uns auf folgende Kernelemente eines Basisangebots fokussiert:

| Werbetreiber | Ausprägung |

|---|---|

| I) Leistungen | Banktyp/Marke, Produktleistungen wie Konten, Debit- und Kreditkarten sowie Leistungsstandards wie Services (z.B. persönliche Betreuung) |

| II) Preis | Unterschiedliche Preislevels in CHF für Basispaket pro Jahr (z.B. CHF 30 vs. CHF 60) |

| III) Zinssatz | Unterschiedliche Zinshöhen (Jahreszins) in Prozent auf dem Sparkonto (z.B. 1 Prozent vs. 1.5 Prozent) |

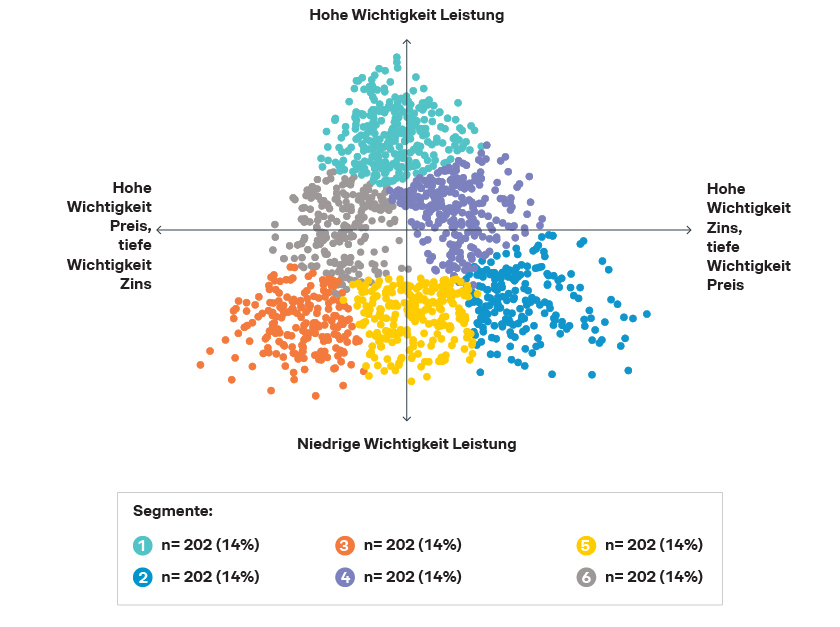

Mithilfe einer Chocie-Based Conjoint-Analyse konnten wir die Wichtigkeit der unterschiedlichen Werttreiber für jede Person erfassen und anschliessend mit einem Clustering-Verfahren Kundensegmente mit ähnlichen Präferenzprofilen identifizieren.

Den EINEN Kunden gibt es nicht

Unsere Segmentierung nach Präferenzen und Wichtigkeit für die Werttreiber (I) Leistung, (II) Preis und (III) Zins identifizierte sechs Kundensegmente mit signifikanten Unterschieden bezüglich ihrer Präferenzen und Kaufentscheidungen. Interessanterweise zeigten sich in diesen Segmenten spezifische Tendenzen: Drei Segmente legen primär Wert auf ein bestimmtes Leistungsmerkmal, während sich die anderen drei Segmente bei ihrer Kaufentscheidung hauptsächlich auf zwei Werttreiber fokussieren. Dies zeigt, dass (a) Kunden unterschiedliche Prioritäten setzen und nicht alle Werttreiber gleich wichtig finden und (b) es fast keine Kunden gibt, die alle drei Werttreiber gleich wichtig empfinden.

Die Kundensegmente im Detail

Die identifizierten sechs Kundensegmente differenzieren sich durch Ausprägungen der Wichtigkeit für die drei Werttreiber (I) Leistung, (II) Preis und (III) Zins und zugehörigen Faktoren wie Zins- oder Preiselastizität sowie Preis- und Zinswissen. Zudem konnten wir die Segmente durch demographische Merkmale sowie das Nutzungsverhalten charakterisieren.

Wertorientierte Kunden: Diese Gruppe legt besonderen Wert auf die Leistung. Hier finden sich vor allem Baby Boomer und Frauen, die oft im ländlichen Raum leben. Trotz möglichen Preis- und Zinsvorteilen bei anderen Banken bleibt diese Gruppe loyal. Sie haben überdurchschnittlich oft eine Hypothek, zeigen aber geringes Interesse an reinen Spar- oder Anlageprodukten.

Zinsorientierte Kunden: Für diese Gruppe ist die Zinshöhe entscheidend. Ein Drittel würde bei einem Zinsunterschied von nur 0.5 Prozent die Bank wechseln. Besonders Generation Y, Hochschulabsolventen und Vermögende sind hier vertreten. Sie nutzen verstärkt Hypotheken und Anlageprodukte und haben eine hohe Sparneigung mittels Sparkonten oder Vorsorgesparen mit Säule 3a. Dieses Segment wird primär von Grossbanken abgedeckt.

Preisorientierte Kunden: Hier steht der Preis im Mittelpunkt. Diese Kunden reagieren mit einer Preiselastizität von 1.2[1] empfindlich auf Preiserhöhungen und legen Wert auf günstige Angebote. Männer, Stadtbewohner mit höherem Einkommen aber geringeren Vermögen dominieren dieses Segment. Überraschend ist die tiefe Nutzungsquote von komplexen Produkten wie Hypotheken oder Anlageprodukten im Vergleich zu anderen Segmenten. Zudem nutzen knapp 10 Prozent dieser Kunden eine Neo- / Digitalbank als Hauptbank (im Vergleich zu 1 Prozent im Durchschnitt der gesamten Stichprobe).

Kombinierte Segmente: Rund 50 Prozent der Kunden befinden sich in Segmenten zwischen den Polen, das heißt, sie sind wert- und preisorientiert, preis- und zinsorientiert oder wert- und zinsorientiert. Es gibt jedoch praktisch keine Kunden, die sowohl wert-, preis- und zinsorientiert sind.

Fazit

Bei der Wahl ihrer Hauptbank schauen Kunden über Zinsen und Preise hinaus. Servicequalität, Produktangebot und das Markenimage sind oft genauso wichtig. Selbst für preis- oder zinssensible Kunden sind diese Faktoren entscheidend. Banken, die sich nur auf Preis oder Zins fokussieren, laufen Gefahr, Kundenpotenziale zu verpassen. Selbst bei als preis- oder zinssensibel geltenden Kundensegmenten spielen diese Aspekte eine wichtige Rolle. Auf der anderen Seite sind für mehr als ein Drittel der Kunden Zinsen und der Preis das ausschlaggebende Kriterium bei der Bankauswahl. Daher ist es für Banken essenziell, das Zusammenspiel der Elemente bei der Preis- und Zinsstrategie zu berücksichtigen. Es stellt sich konkret die Frage, wie der Zins angepasst werden muss, um Marktanteile zu sichern, wobei zum Beispiel auch der Markenwert in die Überlegung einfliesst.

Die Kundschaft unterscheidet sich erheblich hinsichtlich ihrer Präferenzen in Bezug auf Leistung, Zinsen und Preis. «Den Kunden» oder «die Kundin» gibt es auch im Basisbereich nicht. Entsprechend gibt es auch keine Einheitslösung für alle. Es zeigt sich aber, dass abhängig vom Kundensegment unterschiedliche

Werttreiber die Wahl der Bank beeinflussen. Banken müssen sich entsprechend überlegen, welche Segmente sie entlang der Werttreiber Leistung – Preis – Zinssatz ansprechen wollen und wie diese mit differenzierten Angeboten bedient werden. Nur so

können Banken sicherstellen, dass sie tatsächlich auf die Bedürfnisse und Erwartungen ihrer Kundschaft eingehen und langfristig erfolgreiche Kundenbeziehungen aufbauen. Dies ist insbesondere für Universalbanken mit einer sehr heterogenen Kundenbasis eine Herausforderung.

Auch wenn es nicht «den Kunden» und «die Kundin» gibt, können doch gewisse Muster hinsichtlich der Wahl der Hauptbank festgestellt werden. Genossenschaftsbanken ziehen tendenziell vermehrt wertorientierte Personen an, während Grossbanken überproportional viele zinssensitive Menschen ansprechen. Kantonalbanken stehen vor spezifischen Herausforderungen, da ihre Kundenbasis alle Segmente zu sehr ähnlichen Anteilen aufweist. Natürlich sind aber bei allen Banken und Bankengruppen sämtliche Segmente zu finden. Entsprechend ist es wichtig, dass die einzelnen Banken ein genaues Verständnis darüber entwickeln, wie ihre Kundschaft in Bezug auf verschiedene Leistungsmerkmale verteilt ist. Durch entsprechende Datenanalysen können sie mehr Klarheit über ihren Kundenstamm gewinnen und ihre Angebote besser anpassen.

Über die Umfrage: Die Umfrage wurde in Zusammenarbeit mit dem Institut für Finanzdienstleistungen der Hochschule Luzern durchgeführt und am 23.11.2023 veröffentlicht. Falls Sie mehr über die Umfrage und die Ergebnisse erfahren möchten, kontaktieren Sie uns bitte.

- Es geht auch im Retail Banking nicht nur um Zinsen und Preise, aber vernachlässigen sollte Banken diese Faktoren nicht

- Es gibt nicht DEN Kunden und DIE Kundin, nur differenzierte Basisangebote können unterschiedliche Segmente adressieren

- Banken bedienen unterschiedliche Profile, daher müssen sie Klarheit über den Kundenstamm schaffen

[1] Preisanstieg von 10 Prozent würde zu einer Reduktion der Nachfrage von 12 Prozent führen