Bedingt durch die Auswirkungen der Covid-19-Pandemie hat sich das Zahlungsverhalten vieler Konsumenten verändert. Das stellt den Handel vor neue Herausforderungen, bietet jedoch gleichzeitig Zahlungsdienstleistern und Acquirern Möglichkeiten zur Umsatzsteigerung, indem sie genau dafür Services anbieten.

Die Folgen der Covid-19-Pandemie haben bestimmte Entwicklungen im Zahlungsverkehr enorm beschleunigt, etwa wie Kunden bezahlen oder welche Zahlungsarten Händler zunehmend akzeptieren. Das hat nachhaltige Auswirkungen auf Payment Service Provider (PSP) und Acquirer, die ihr Angebot und ihre Preisstrategien anpassen müssen, um wettbewerbsfähig zu bleiben.

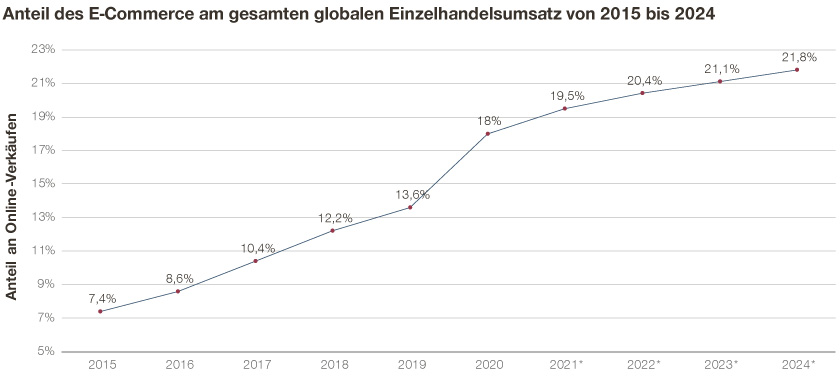

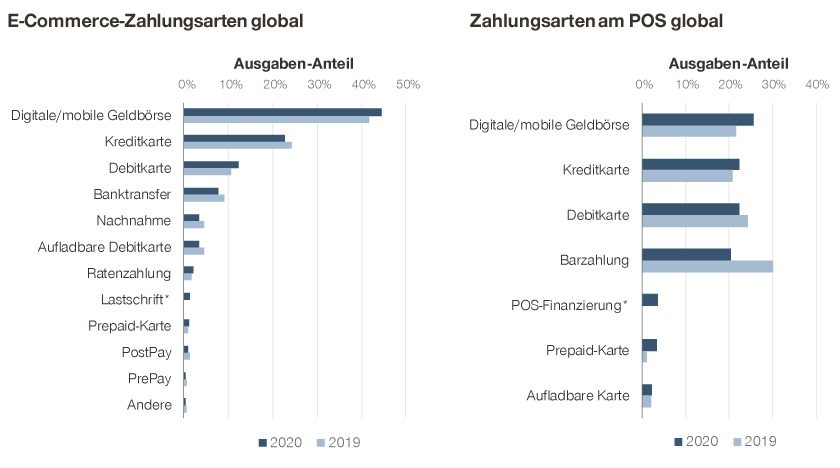

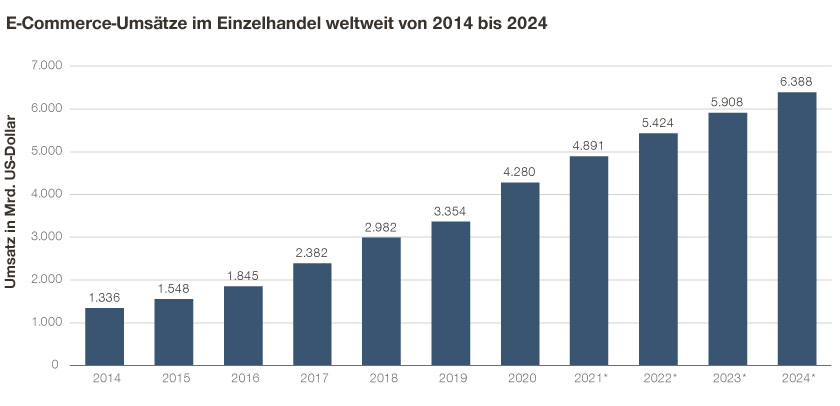

Bereits vor dem Ausbruch der globalen Pandemie letztes Frühjahr waren elektronische Zahlungsmethoden weltweit auf dem Vormarsch. Im traditionellen Einzelhandel haben sie Bargeld immer weiter verdrängt, 2019 machten sie etwa 70 Prozent der globalen Zahlungen an Points-of-Sale (POS) aus. Dies variierte jedoch von Region zu Region; Bargeld spielte in einer Reihe von Gegenden immer noch eine bedeutende Rolle (z. B. EMEA (44 Prozent), LATAM (58 Prozent)). Ein entscheidender Faktor? E-Commerce, bei dem die meisten Transaktionen über Kartenzahlungen und digitale Geldbörsen abgewickelt werden. Der Online-Handel wuchs von 2015 bis 2019 mit einer jährlichen Wachstumsrate von 21 Prozent und machte 2019 über 13 Prozent des globalen Einzelhandelsumsatzes aus. Die Pandemie hat anschließend noch einmal die Akzeptanz elektronischer Zahlungen erheblich erhöht sowie weitere Trends, die den Zahlungsverkehrsmarkt erheblich beeinflussen, wie neue Nutzergruppen, andere Anwendungsfälle und weitere Zahlungsmethoden, in den Fokus gerückt.

Sobald Maßnahmen zum Social Distancing eingeführt wurden, nutzten noch mehr Verbraucher Kredit-/EC-Karten oder andere mobile Zahlungsmittel. Weltweit stiegen die elektronischen Zahlungen auf atemberaubende 80 Prozent der Ausgaben am POS im Jahr 2020. Im Vergleich zu 2019 sind Verbraucher nun generell offener für die Nutzung von kontaktlosen Kartenzahlungen. Sie verwenden sie auch mittlerweile bei kleinen, billigen Einkäufen wie der morgendlichen Tasse Kaffee.

In ähnlicher Weise fand während der Pandemie ein signifikantes Wachstum an E-Commerce-Verkäufen statt, was die Nutzung digitaler Zahlungsmittel ankurbelte. Auch wenn sich dieses Wachstum von 28 Prozent im Jahr 2020 auf eine moderatere jährliche Wachstumsrate von acht bis zehn Prozent bis zum Jahr 2024 stabilisieren dürfte, werden die Auswirkungen von Covid-19 langanhaltend sein. Denn die Nachwirkungen der Krise lösen nachhaltige Verhaltensänderungen bei Verbrauchern aus, wie etwa teurere Online-Einkäufe und einen Boom bei Abonnements, sowohl für Online-Dienstleistungen als auch Alltagseinkäufe. Zahlungsmittel abseits von Bargeld nehmen dabei weiterhin an Bedeutung zu; 2020 wurden weltweit 45 Prozent der E-Commerce-Zahlungen über digitale/mobile Geldbörsen abgewickelt. Für Online-Händler werden diese Veränderungen vielfältige Auswirkungen haben. So werden immer mehr Kunden beispielsweise auch bei einem bereits gefüllten Warenkorb den Einkauf vor der Zahlung noch abbrechen und Retouren nehmen zu. Kundenwünschen entsprechend sollte der Handel die gängigsten Online-Bezahlmethoden, aber auch weitere Services anbieten.

PSPs und Acquirern ist es deshalb anzuraten, ihr zukünftiges Angebot und ihre Preisstrategien auf diese Veränderungen anzupassen. Dabei gibt es vier wichtige Überlegungen zu beachten:

1. Bieten Sie den richtigen Mix an Zahlungsmethoden an

Der Anstieg digitaler Zahlungen in Kombination mit zunehmend differenzierten Zahlungspräferenzen bei Kunden bedeutet, dass Händler den richtigen Mix an Zahlungsmethoden anbieten müssen, um für Konsumenten attraktiv zu sein. Payment Service Provider Klarna etwa erfreut sich zunehmender Beliebtheit in mehreren Ländern, da Händler die verfügbaren Zahlungsmethoden (Überweisung, Ratenzahlung, gestundete Zahlungen) wertschätzen. Die überarbeitete Zahlungsdiensterichtlinie PSD2 der EU schuf einen rechtlichen Rahmen für Zahlungsauslösedienste (PIS) von Drittanbietern, was bedeutet, dass noch mehr Zahlungsmethoden auf den Markt kommen werden.

Das erweiterte Angebot an Zahlungsmethoden hat auch Auswirkungen auf den Handel, insbesondere bei kleineren Unternehmen. Für Händler stellt sich die Frage, welche Zahlungsmethoden für ihr Geschäft relevant sind und wie sie die Bedürfnisse ihrer Kunden und eine möglichst hohe Conversion-Rate mit den Anforderungen und Kosten verschiedener Zahlungsarten in Einklang bringen können.

Diese Angebote sollten auf jeden Fall angemessen bepreist werden. Grundlage für ein sinnvolles Pricing-Modell ist der Mehrwert, innovative Zahlungsmethoden anbieten zu können. Jedoch müssen Acquirer auch die bereits vorhandenen Preisstrukturen der einzelnen Bezahlsysteme berücksichtigen und auf ihrer Basis ein eigenes Pricing für Händler erstellen. In beiden Fällen entscheidet das Wertversprechen über das passende Preisniveau.

2. Entwickeln Sie ein Omni-Channel-Angebot

Aufgrund der Corona-Maßnahmen haben mittlerweile viele stationäre Geschäfte ihre Online-Präsenz auf- oder ausgebaut. Das verfügbare PSP/Acquirer-Angebot ist jedoch äußerst komplex und erfordert u. a. verschiedenste Verträge sowie unterschiedliche IT-Voraussetzungen. PSPs/Acquirer haben die Möglichkeit, sich vom Wettbewerb abzuheben, indem sie es Neulingen im E-Commerce-Geschäft einfach machen, und zwar mit unkomplizierten und simpel zu implementierenden Omni-Channel-Lösungen.

3. Monetarisieren Sie Mehrwertdienste vollständig

Da sich immer mehr Transaktionen ins Internet verlagern, sind Händler auch stärker mit unautorisierten Transaktionen und Betrug konfrontiert. Daher gibt es eine große Nachfrage an zusätzlichen Services, die für mehr Sicherheit sorgen. Auch clevere Lösungen für eine höhere Conversion-Rate, die die immer größere Anzahl an Konsumenten, die selbst mit einem bereits gefüllten Warenkorb den Kaufprozess noch abbrechen, adressieren, sind von großem Interesse für den Handel. Deshalb ist es für Zahlungsdienstleister essentiell solche Dienste anzubieten (z. B. flexible Zahlungsoptionen, Kauffinanzierungen oder Zahlungserinnerungen).

Weitere Trends im Handel (etwa Abonnements, Online-Marktplätze und internationaler E-Commerce) sind eine weitere Chance für PSPs und Acquirer, zusätzliche Dienstleistungen zu entwickeln. Dabei stehen sie jedoch vor der Herausforderungen herauszufinden, welche Services genau sie anbieten sollen (z. B. Checkout-Optimierung, PCI-Compliance-Beratung, Betrugsprävention) und wie sie diese dann am besten in ihr aktuelles Produktportfolio integrieren und monetarisieren können. Ein erfolgsversprechender Weg ist es, Kundenbedürfnisse zuerst zu analysieren und Produkt- und Preisstruktur daran anzupassen. So können PSPs und Acquirer ihren Mehrwert besser erfassen und die vorhandene Zahlungsbereitschaft vollständig monetarisieren.

4. Berücksichtigen Sie Preissensibilitäten bei unterschiedlichen Händlerkategorien

Am POS hat die zunehmende Vorliebe der Verbraucher für kontaktloses Bezahlen auch bei alltäglichen Einkäufen mit geringem Wert dazu geführt, dass PSPs und Acquirer vermehrt geringere Zahlungen verarbeiten. Andererseits neigen auch immer mehr Konsumenten dazu, größere, teurere Einkäufe online zu tätigen, was zu durchschnittlich höheren Zahlungen in bestimmten Händlerkategorien (z. B. Möbel, Haushaltsgeräte) führt.

Beide Entwicklungen müssen PSPs in ihrem Angebot und ihrer Preisgestaltung berücksichtigen. Um die Conversion-Rate bei kleinen Einkäufen zu erhöhen, bieten sich Ratenzahlungen oder gestundete Zahlungen an, wobei letzteres auch für Sub-Branchen mit vielen Retouren (z. B. Mode) wichtig ist. Um sicherzustellen, dass alle Arten von Händlern sowohl mit hohen, als auch niedrigeren Transaktionswerten in Zukunft profitabel arbeiten können, müssen PSPs und Acquirer die optimalen Preise für sie herausfinden. Der durchschnittliche Zahlungswert als Differenzierungsmerkmal für das Pricing kann dabei gute Dienste leisten. Weitere Faktoren, die sich auf die allgemeine Zahlungsbereitschaft des Handels auswirken, sind unter anderem Kunden mit hohem Umsatzvolumen oder Branchen mit niedrigen Margen (z. B. Online-Modegeschäfte). Diese Einflüsse müssen bei der Entwicklung zukünftiger Preismodelle berücksichtigt werden, z. B. in Form von volumen- oder segmentbasierten Preisstaffelungen.

Fazit: So passen Sie sich an die Zahlungslandschaft der Zukunft an

Durch ein stimmiges Omni-Channel-Angebot, das den richtigen Produktmix und zusätzliche Services bietet, können sich Payment Service Provider und Acquirer an die derzeitigen Trends im Zahlungsmarkt anpassen und die Bedürfnisse des Handels besser erfüllen. Um daraus den höchstmöglichen Profit zu schlagen, müssen sie jedoch auch ihr kommerzielles Angebot optimieren. Mit den richtigen Dienstleistungen und dem passenden Pricing, generieren Anbieter Mehrwerte für ihre Kunden und sin fit für die Zukunft.