„Die Zahlen vom letzten Jahr plus fünf Prozent!“: So oder ähnlich lautet in vielen Banken die Zielsetzung für Vertriebsmitarbeiter. In Anbetracht von immer weiter sinkenden Erträgen und der Notwendigkeit von stärkerem Provisionsgeschäft gibt es hier durchaus Verbesserungsbedarf. Innovative Methoden zur Datenanalyse gepaart mit neuesten psychologischen Erkenntnissen aus dem „One on one“-Marketing können bei der strategischen Ausrichtung des Vertriebs in Zukunft für nachhaltigen Erfolg sorgen.

Neben steigendem Ertragsdruck aufgrund des anhaltenden Niedrigzinsumfeldes stellen die rechtlichen und regulatorischen Veränderungen die Banken in den letzten Jahren immer wieder vor Herausforderungen. Jüngstes Beispiel: Das im ersten Halbjahr diesen Jahres veröffentlichte Urteil des Bundesgerichtshofs zur stillschweigenden Zustimmung bei Anpassungen der Bankgebühren, welches künftig vermutlich dazu führen wird, dass Banken bei Preisänderungen einen höheren Aufwand haben, um Preise anzupassen.

Einerseits ist dies eine Chance, schließlich haben Bankbetreuer so durch den „erzwungenen“ Kontakt die Möglichkeit, die Kundenbindung zu erhöhen und Cross-Selling zu betreiben. Gleichzeitig aber auch ein Risiko, da der höhere Aufwand die Vertriebsabteilungen von Banken neben zahlreichen anderen Aspekten in die Pflicht nimmt, die verfügbare Arbeitszeit effizienter einzuteilen, als bisher.

Analyse von Kundenverhalten in anderen Branchen bereits Standard

Andere Industrien machen es Banken bereits vor, wie die Analyse des Kundenverhaltens mit innovativen Methoden zur Datenanalyse oder Erkenntnissen aus der Verhaltensforschung gelingt. Vertriebsmitarbeiter erhalten relevante Impulse, welche Produkte Kunden wie nutzen – und können so zielgerichtet mit relevanten Angeboten auf ihre Kunden zugehen. Für Banken bedeutete dies, dass sie, wenn sie das Verhalten ihrer Kunden mithilfe von digitalen Tools effektiv analysieren, die richtigen Kunden auf genau die Themen ansprechen können, die sie interessieren. Auch finanzielle Versorgungslücken der Kundschaft zu schließen, effizienteres Cross-Selling zu betreiben und letztendlich bessere Vertriebserfolge zu erzielen, fiele deutlich leichter. Diese Methoden der Daten- und Verhaltensanalyse zur verbesserten Steuerung der Vertriebsmannschaft werden aktuell allerdings von zu vielen Banken nicht genutzt. Wie unsere „Global Sales Study 2020 – Banking & Financial Services“ herausfand, verwenden beispielsweise knapp 70 Prozent der Banken keine Advanced Analytics zur sinnvollen Kundensegmentierung, sondern lediglich historische oder demografische Daten.

Effektiver Vertrieb als Quelle für ein stärkeres Provisionsgeschäft

Trotzdem wissen die meisten Banken, dass sie etwas ändern müssen, um das Provisionsgeschäft nachhaltig zu stärken und in Zukunft erfolgreich zu sein. 80 Prozent der Teilnehmer an der Simon-Kucher-Studie sahen Cross- und Up-Selling bei bestehenden Kunden als Haupttreiber für ihr zukünftiges Wachstum. Das funktioniert nicht ohne ein gut geöltes Vertriebsteam. Grundsätzlich stellen sich hierfür zwei zentrale Fragen:

- Wie motiviere ich meine Vertriebsmitarbeiter zu besserer Leistung (ohne höhere Kosten)?

- Wie nutze ich die Zeit meiner Vertriebsmitarbeiter bestmöglich?

Eine Lösung, um das vorhandene Potenzial der Kunden zu identifizieren und auszuschöpfen, sind Ziel- und Steuerungssysteme für den Vertrieb. Optimiert durch Datenanalysen und psychologische Erkenntnisse sowie unterstützt durch digitale Tools liefern sie Vertriebsteams das notwendige Handwerkszeug, um maximal effizient zu arbeiten und beste Ergebnisse zu erzielen.

Digitale Cockpits zur besseren Vertriebssteuerung und Kundenberatung

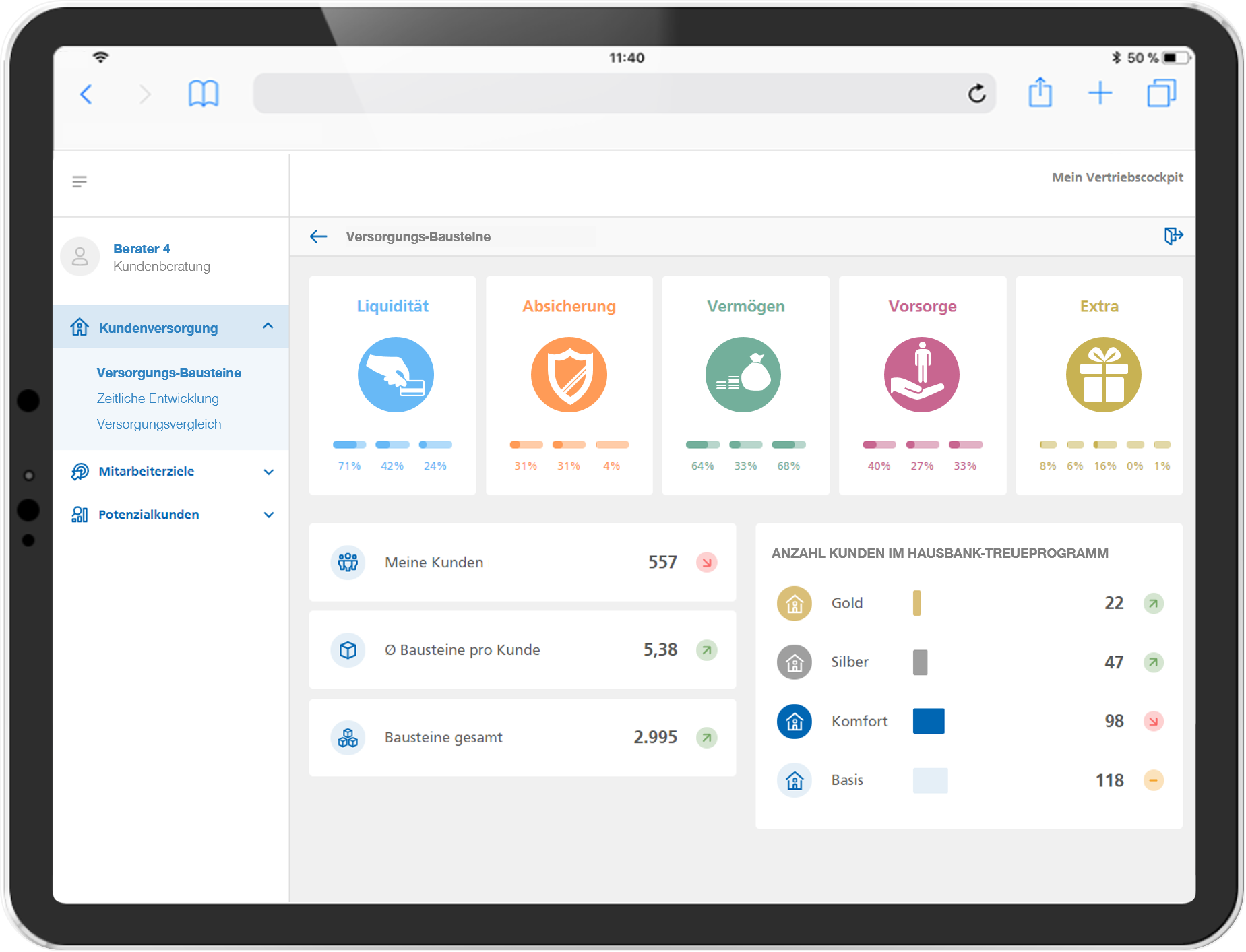

Betrachten wir zuerst digitale Vertriebswerkzeuge, die Mitarbeitern dabei helfen, ihr Potenzial bestmöglich auszuschöpfen. Mit digitalen Vertriebstools bzw. Vertriebscockpits (s. Beispiel in Abb. 1) kann das Vertriebsmanagement seine Teammitglieder effizient mit relevanten Informationen versorgen. Hier ist auf einen Blick sichtbar, wie weit die Zielerreichung (heruntergebrochen auf verschiedene Teilebenen, z. B. Teamebene, Filialebene, etc.) vorangeschritten ist bzw. welche KPIs das Vertriebsteam noch verbessern muss. Da die Aussteuerung der Ziele auf dem realen Potenzial der Kundschaft basiert, entsteht so eine echte Vergleichbarkeit innerhalb der Vertriebsmannschaft und eine transparente Motivation für jedes einzelne Teammitglied.

Abb. 1: Beispielhafte Darstellung eines digitalen Vertriebs-Dashboards

Gleichzeitig helfen digitale Tools wie diese jedoch nicht nur bei der Steuerung des gesamten Vertriebs. Jeder Vertriebler bekommt damit auch ein individuell nutzbares Werkzeug an die Hand, um effizienter zu arbeiten. Pro Kunde ist hier ein transparenter Überblick der aktuellen finanziellen Versorgung des Kunden einfach erhältlich sowie weitere hilfreiche Informationen, wie beispielsweise Daten über das Potenzial jedes einzelnen Kunden für ein bestimmtes Produkt. Dabei fließen auch die intelligenten Datenanalysen ein, um kundenindividuelle Impulse im Verkauf zu ermöglichen und so Cross- wie Up-Selling-Potenzial zu erhöhen.

Intelligente Datenanalysen: Welche Grundlagen brauchen Banken?

Doch um diese Datenanalysen zu erhalten, müssen Banken für ihre Vertriebsabteilungen zunächst einmal die richtigen Voraussetzungen schaffen. Die große Herausforderung steckt in der Ermittlung des richtigen Potenzials für jeden einzelnen Kunden, wofür zunächst zwei Schritte von Nöten sind: Einerseits müssen Banken eine relevante Datengrundlage schaffen, beispielsweise durch intelligente Zahlungsstromhypothesen, segmentspezifische Musterkundenversorgungen, oder externe Datenquellen. Anschließend folgt dann die Potenzialermittlung mit Hilfe von Smart Data und künstlicher Intelligenz. Hierbei erfasst ein eigenständig lernendes System bankeigene Daten (etwa zu Produktabschlüssen).

Durchschnittliches und individuelles Kundenverhalten sinnvoll analysieren

Um höchste Wirksamkeit zu erreichen, sollten solche Datenanalysen jedoch nicht nur Empfehlungen aufgrund von durchschnittlichem Kundenverhalten treffen. Vielmehr müssen sie auch die individuelle Situation jedes einzelnen Kunden mit in Betracht ziehen. So wird beispielsweise eine Rechtsschutzversicherung von vielen Konsumenten normalerweise eher als unwichtig eingeschätzt. Hatte eine Kundin aber in den vergangenen zwölf Wochen Anwaltskosten, ändert sich das erfahrungsgemäß. Das Aufmerksamkeitsfenster für diese Versorgungslücke ist geöffnet und das Produkt „Rechtsschutzversicherung“ genießt in der Wahrnehmung der Kundin zeitweise eine stark erhöhte Relevanz. Eine effektive „Smart Data“-Analyse kann dies erkennen und dem Vertriebsmitarbeiter auch direkt anzeigen. Im Potenzial-Algorithmus erscheint die Rechtschutzversicherung priorisiert und bewirkt so, dass der Mitarbeiter die Kundin gezielt darauf ansprechen kann. Das erhöht natürlich einerseits die Abschlusswahrscheinlichkeit und schließt andererseits verbrauchergerecht aufgetauchte Versorgungslücken, was bestmöglich mit Vertriebszielen korreliert. Auch die Motivation der Vertriebsmannschaft profitiert davon: Ehemals reine aggregierte Volumen- oder Margenziele werden so in Kundenziele übersetzt, was nicht nur mehr Erfolgsaussichten hat, sondern auch die Hürden für den Vertrieb, aktiv auf Kunden zuzugehen, senkt.

Werden diese beiden Zielrichtungen der Datenanalyse (aus durchschnittlichem und individuellem Kundenverhalten) kombiniert, lassen sich sinnvolle Vertriebskampagnen aussteuern. Zurzeit basieren diese häufig noch auf simplen demografischen Merkmalen (z. B.: „Wer im richtigen Alter ist und einen Bausparvertrag hat, braucht eine Baufinanzierung“), was viel Aufwand bei relativ überschaubaren Erfolgsaussichten bedeutet. Ein digitaler Vertriebsassistent hingegen bietet die Chance für eine unkomplizierte und qualitativ hochwertigere Ansprache von Potenzialkunden. Das Potenzial wird im Hintergrund von selbstlernenden Algorithmen ermittelt, die stetig aus Erfolgen und Misserfolgen lernen, wodurch ihre Vorschläge im Laufe der Zeit immer passender werden.

Individuelle, datenbasierte Ziele sorgen für motiviertere Vertriebsmitarbeiter

Doch nicht nur benötigen Vertriebsteams wirkungsvolle Werkzeuge, für eine umfassende Optimierung sollten Banken auch ihre Vertriebssteuerung und -zielsetzung überdenken. Gerade der alljährliche Zielfindungsprozess ist nämlich häufig noch sehr von den Vertriebszahlen des Vorjahres und externen Faktoren wie Kick-back-Systemen oder Kampagnen von Produktpartnern getrieben. Gleichzeitig hat die Nicht-Erreichung von Zielen im Vergleich zu Vertriebsorganisationen in anderen Branchen relativ wenig Konsequenzen. Hier gibt es bei einigen Banken durchaus Verbesserungsbedarf.

Hier können sich Banken zukünftig der Strategien bedienen, die auch bei ihren Kunden funktionieren. Der Aufbau eines dynamischen Zielsystems mit datenbasierten Potenzialberechnungen pro Kunde und individuellen, konkreten Zielvorgaben steigert die Effizienz sowie die intrinsische Motivation der Mitarbeiter. Denn bei den Zielvorgaben steht der Versorgungsgedanke für die Kundschaft im Mittelpunkt, was Vertriebsmitarbeitern ein besseres Gefühl vermittelt. Da sie auf dem tatsächlichen, datenbasierten Potenzial des Kunden beruht, gewährleistet ein solches System zudem aber auch eine fairere Beurteilung aller Vertriebsmitarbeiter, da identische Voraussetzungen bestehen. So erhalten beispielsweise Mitarbeiter mit potenzialstarken Kunden relativ eine höhere Zielvorgabe als Mitarbeiter mit potenzialschwachen Kunden, beide können also mit gleichem Aufwand ihre Zielvorgaben erreichen. Das sorgt langfristig für mehr Engagement und bessere Ergebnisse.

Verhaltenspsychologie und emotionale Kommunikation auch im Vertriebsteam erfolgreich anwenden

Neben individuellen und fairen Zielvorgaben können Vertriebsleiter auch andere Methoden aus der Kundenbetreuung nutzen, um ihr Team zu motivieren und seine Leistungen zu optimieren. Genau wie bei Konsumenten sind bei Mitarbeitern auch verhaltenspsychologische Anreizsysteme wirksam, etwa über Gamification oder Nudging.

Gamification und Nudging wird insbesondere im App-Bereich oder bei digitalen Loyalitätsprogrammen zur Kundenbindung bereits erfolgreich von Unternehmen angewendet. Beispielsweise mithilfe von spielerischen Fitness-Apps werden Menschen motiviert mehr Sport zu machen. Wie in einem Computerspiel zeigt das System an, was noch zu tun ist, um auf das nächste „Level“ zu kommen bzw. gestellte Aufgaben erfolgreich zu erledigen. Hier verfängt die intrinsische Motivation, die uns auch dazu motiviert, ein Puzzle zu beenden, ein Panini-Album vollständig zu befüllen, oder ein Spiel unbedingt durchzuspielen.

Neben solchen Gamification-Ansätzen besinnen sich auch immer mehr Unternehmen auf eine effektive Kommunikation mit ihren Kunden. Laut dem Verhaltensökonomen und Nobelpreisträger Daniel Kahneman verfügt das menschliche Gehirn über zwei Denksysteme; das eine ist intuitiv, einfach und schnell, das andere rational, kompliziert und langsam. Banken nutzen in der Kommunikation das intuitive Denksystem noch zu wenig und setzen zu viel auf Text statt Bild und komplizierte Beschreibungen statt klaren Vorteilen. Wer dies ändert, erzielt nachweislich bessere Abschlusszahlen, aktiviert und begeistert seine Kunden.

Diese beiden Methoden zur effektiveren Kundengewinnung (Gamification und emotionale Kommunikation) lohnen sich auch in der Kommunikation nach innen an die eigene Vertriebsmannschaft. Mithilfe von spielerischen und einfach verständlichen Elementen lassen sich Vertriebsteams besser steuern und motivieren. Beispiele dafür sind etwa monatliche Herausforderungen für alle Mitarbeiter. Jeder Schritt hin zur Zielerreichung, jeder Vertriebserfolg, der zu einer besseren Versorgung der Kundschaft führt, wird mit Punkten belohnt. Diese Rewards können transparent auf einem Dashboard für den Mitarbeiter dargestellt werden, wodurch dieser seine gesammelten Erfolge stets vor Augen hat. Andere Möglichkeiten sind sogenannte Berater-Ligen, in denen Vertriebsmitarbeiter spielerisch im Team gegeneinander antreten.

Jedoch müssen Vertriebsmanager unbedingt darauf achten, dass bei Gamification der gesunde Sportsgeist im Mittelpunkt steht, kein lähmender Druck. Ziel ist es, intrinsische Motivation für bessere Leistungen zu nutzen, nicht ungewollt (sozialen) Druck aufzubauen. Nur dann führt die Kombination von harten (monetäre Ziele, Kundenzufriedenheit) und weichen (einfach zu erreichenden, dynamischen) Faktoren in Kombination mit einer spielerischen Umsetzung zu einer höheren Vertriebsakzeptanz.

Klare, konkrete und faire Vergütungssysteme

Neben den richtigen Werkzeugen, fairen Zielsetzungen und intrinsischer Motivation besteht effektives Vertriebsmanagement natürlich auch aus einem sinnvollen Vergütungssystem. Dieser eher extrinsische Antrieb sollte dabei auch variabel gestaltet sein. Neben monetären Anreizen können nicht-monetäre Incentives wie beispielsweise zusätzliche Urlaubstage oder Fortbildungen zu einem attraktiven Gesamtpaket für die Vertriebsmitarbeiter geschnürt werden. Damit das Vergütungssystem optimal wirkt, ist es vor allem essentiell, wenige, klare und spezifische Ziele zur Erreichung der Incentives zu definieren. Dabei gibt es sowohl individuelle, als auch Ziele das gesamte Team betreffend. Wichtig ist dabei allerdings vor allem, die Rahmenbedingungen der Firmenkultur und der Vertriebsmannschaft zu berücksichtigen. Grundsätzlich müssen sich Vergütungsmodelle im Vertrieb an der Unternehmensstrategie orientieren, Mitarbeiter motivieren, fair und einfach sein.

Fazit: Schlauere Tools und bessere Kommunikation sorgen für zielgerichteten Vertrieb

Das Vertriebsmanagement der Zukunft besteht aus einer ganzen Reihe von Elementen und Stellschrauben, die jede für sich Verbesserungspotenzial hat. Aufgrund des steigenden Ertragsdrucks im Rahmen des anhaltenden Niedrigzinsumfeldes sowie rechtlichen und regulatorischen Veränderungen müssen Banken gerade jetzt aber den Hebel umlegen, um durch eine verbesserte Vertriebseffizienz langfristig Provisionserträge zu steigern. Dabei ist ein Umdenken des Vertriebsmanagement in Bezug auf digitale Tools, Datenanalysen, Ziel-, Steuerungs- und Vergütungssystemen nötig. Davon sind viele Banken aktuell jedoch noch weit entfernt, und es wäre auch unklug, sofort die gesamte Vertriebsorganisation umbauen zu wollen. Wichtig ist jedoch, jetzt die richtigen Mechanismen zu etablieren, um agile die Effektivität und Effizienz der Vertriebsanstrengungen zu erhöhen, mit dem Ziel, die Weichen für eine erfolgreiche Zukunft zu stellen.

Dieser Artikel wurde bereits in der Zeitschrift „die bank“ veröffentlicht.